推荐人: 华中科技大学管理学院 欧阳洁

原文信息: Liu YZ. and J. Mao, How do Tax Incentives Affects Investment and Productivity? Firm-level Evidence from China, American Economic Journal: Economic Policy, 2019 (forthcoming).

一、引言

税收激励是政府刺激投资、拉动经济增长的重要举措。本文利用中国2004-2009年进行的增值税转型改革,评估了生产型增值税向消费型增值税转变对企业投资和生产效率的影响。中国的增值税在设计之初,采用的是生产型税制,即购买资本品的支出不能在税基中扣除,造成重复征税,严重影响企业的扩大再生产。在2004年之后,中国开始向消费型增值税过渡,在部分地区、部分行业允许扣除企业购进的资本品支出,这一政策在2008年金融危机后,被推广到全体一般纳税人。本文利用2005-2012年中国税收调查数据(NTSD),分析了这一税收激励政策的影响,结果发现:增值税的转型有力地促进了企业的投资,改善了企业的生产效率。

二、制度背景

与主要经济体的增值税制不同,中国为了保证财政收入、防止经济过热,在增值税设计之初,采用了生产型税制,不允许企业扣除购进的资本品支出,造成重复征税。实际上,这直接增加了企业的资本使用成本,间接影响了企业现金流,不利于企业的设备更新和扩大再生产。为此,中央政府于2004年在东北地区的8个行业试点消费型增值税,允许在计算增值税时,将外购固定资产的价值一次性全部扣除。在其后的2007年,这一政策在中部6省进一步推广,并于2008年将内蒙古5市和受“汶川地震”影响的51个县纳入。2009年1月起,为有效应对国际金融危机的冲击,将消费型增值税政策推广到所有一般纳税人。

三、实证策略

从消费型增值税的实施过程可知,逐步推开的过程构造了良好的实验组和控制组,为我们采用双重差分的方法来进行政策分析提供了可能。需要说明的是,在2009年之前,实验组是试点地区、试点行业的增值税一般纳税人,控制组是非试点地区、非试点行业的纳税企业和小规模纳税人。在2009年政策全部推开之后,实验组是所有的增值税一般纳税人,控制组只有小规模纳税人。基准的回归方程如下:

在上式中,被解释变量是企业固定资产投资和TFP。其中,基准回归中的固定资产投资取对数处理,TFP采用传统的OP法计算得到。在后续的稳健性检验中,文章还采用了固定资产投资占比以及用LP法计算的TFP。

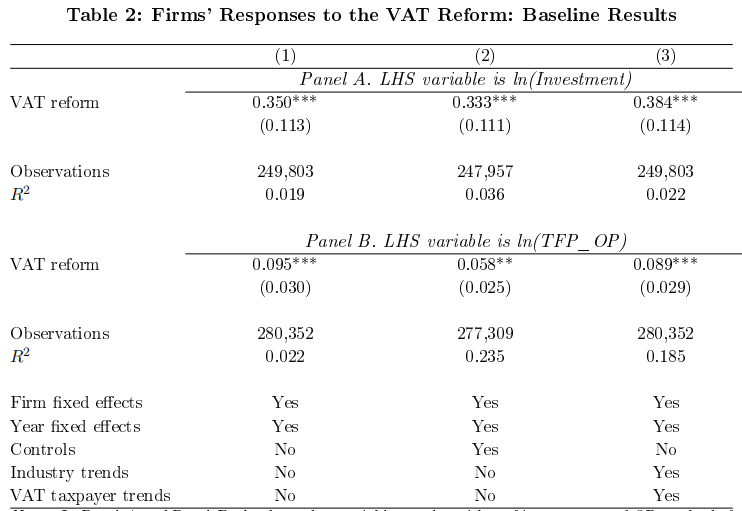

1. 基准回归结果

下表2报告了文章的基准回归结果。可以看出,增值税的转型有效地促进了企业投资,提升了企业的生产效率。具体而言,固定资产的投资相比于控制组增长了大约38.4%,与平均的投资水平相比,增加了8.8%左右。企业的生产效率相比于控制组增长了大约8.9%,与平均水平相比,增长了3.7%。这些结果表明,增值税转型的效果十分显著,且经济效应明显。

2. 安慰剂检验

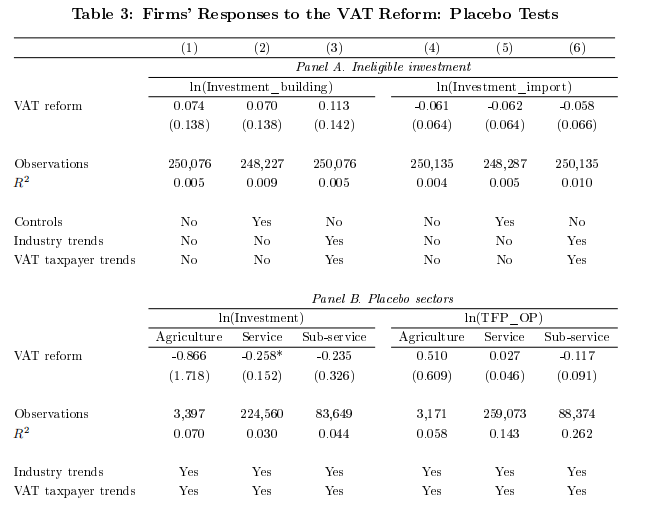

文章在验证完平行趋势假设后(推文中未进行报告),进行了一系列的安慰剂检验。首先,在增值税转型过程中,厂房和进口设备是不允许抵扣的。因此,我们可以预期,政策的实施应该对厂房和进口设备的投资没有影响,表3 Panel A的结果与预期一致;其次,非制造业企业不受增值税政策的影响(主要是农业和服务业),在政策试点和推广的过程中,非制造业企业应该没有政策效应,表3 Panel B验证了这一猜想;再者,作者根据固定资产的依赖程度(固定资产/总产出)划分样本,我们可以做出合理的判断,增值税转型主要是影响企业的固定资产投资,这对固定资产依赖程度越高的企业应该影响越大。表3 Panel C的结论与之一致。

3. 稳健性检验

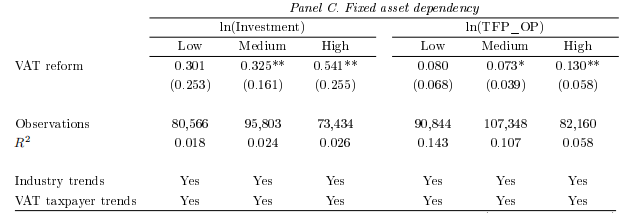

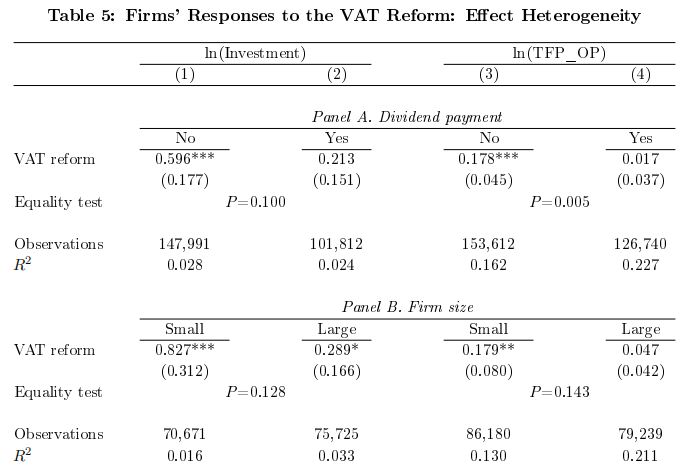

为了确保文章结论的准确性,文章还进行了一系列的稳健性检验。第一,作者替换了固定资产投资与TFP的度量指标。固定资产投资用的是比例替换,用LP法重新计算TFP,表4的回归结果表明,这些并不改变文章的结论;第二,文章进一步限制了回归的样本。为了排除企业灾后重建对回归结果的干扰,剔除受“汶川地震”影响的51个县的样本;为了排除企业策略对回归结果的干扰,作者剔除了政策期间转变为小规模纳税人的企业;为了尽可能减小金融危机对回归结果的影响,作者将样本限制在非出口企业。表4 panel B表明,结论依然成立;第三,文章进一步考虑了区域和产业政策的冲击,一方面,作者改变基准回归的聚类层级,在省份、产业层面聚类;另一方面,作者增加省份-年份,产业-年份以及省份-产业的固定效应,以尽可能控制这些区域性、产业性的政策干扰。

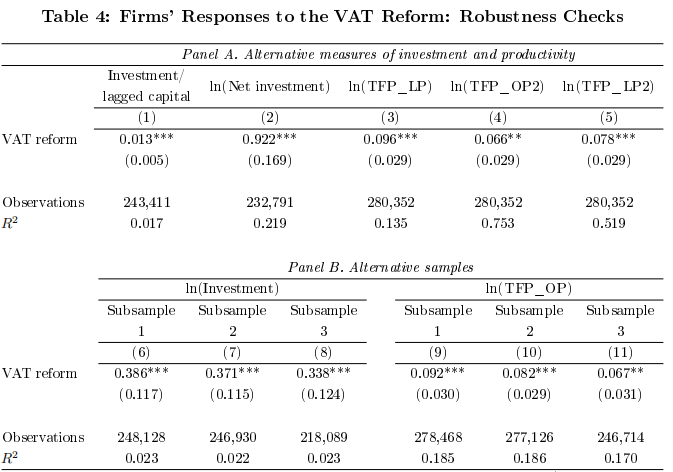

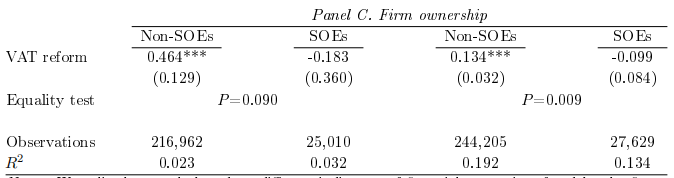

4. 异质性分析:融资约束的作用

这一部分中,作者探讨企业融资约束在政策实施中的作用。为此,作者将企业划分为融资约束强和融资约束弱的企业。首先,文章将利润为0或为负的企业定义为融资约束强,将利润大于0的企业定义为融资约束弱;其次,根据企业规模和属性(是否国企)进行进一步的划分。表5的结果表明,对于融资约束强的企业,受政策冲击的影响更大。

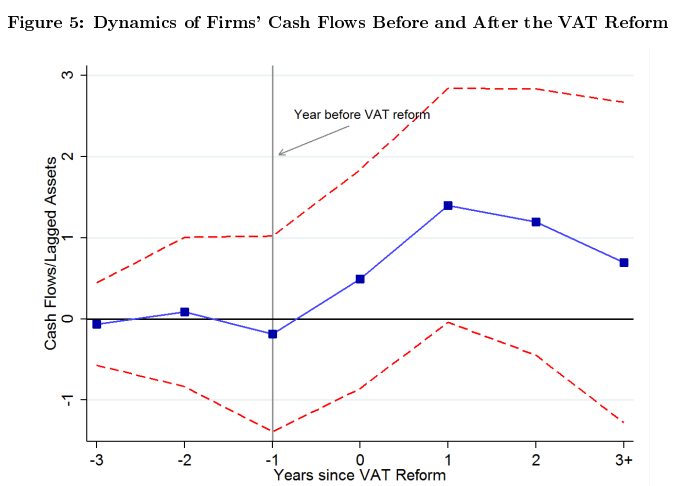

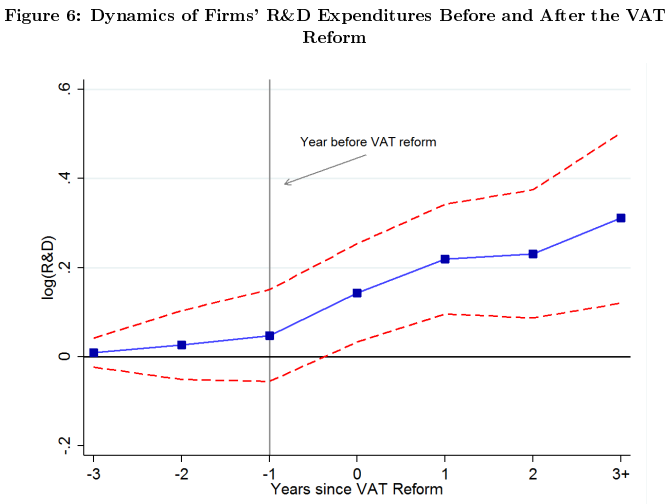

5. 机制分析

作者强调,本文并不试图揭示税收激励影响企业投资的完整机制,只是就一些理论争议做出一点回应。文章认为,企业固定资产投资的增加是源于增值税转型政策增加了企业的现金流,而企业生产效率的提升可能源自增值税转型促使企业加大了研发投入。图5和图6的结果验证了上述机制。

四、研究结论

本文基于中国增值税转型这一外生政策冲击,利用2005-2012年中国税收调查数据(NTSD),分析了这一税收激励政策的影响,结果发现:增值税的转型有力地促进了企业的投资,改善了企业的生产效率。进一步的分析表明,企业资金流的增加和研发投入的加大是导致上述结果的重要机制。