推荐人: 黄永颖

原文信息: Saez E, Schoefer B, Seim D. Payroll taxes, firm behavior, and rent sharing: Evidence from a young workers’ tax cut in Sweden[J]. American Economic Review, 2019, 109(5): 1717-63.

一、引言

近几十年来,雇主工资税减免常常因被当作降低劳动力成本的政策工具而引发激烈的讨论,特别是针对一些高失业率群体如低收入者、年轻劳动力、老年人等。这些讨论的焦点在于:虽然定向的工资税减免会提高特定群体的就业、促进经济活动,但企业所有者也有可能会把工资税当作意外之财放入囊中。而基于标准的竞争性劳动力市场模型,公共经济学部门则认为工资税负担名义上是由雇主支付,但该税负归宿最终会转移到工人的净工资上,从而保持企业的劳动力成本不变。

那么,工资税减免的税收负担到底是由谁承担呢?本文利用瑞典一项规模大、持续时间长的针对年轻员工的雇主工资税减免改革对该问题进行分析。研究发现,相比于年长的员工,受到减税政策影响的年轻员工的市场净工资并没有增加,这与标准的竞争性劳动力市场模型结论不一致,而且其劳动力成本显著下降、就业显著提高。这意味着工资税税收负担并不是通过市场调节,相反是在企业层面进行税负转嫁的。进一步研究表明,受工资税减免改革影响的企业会同比例增加对劳动力和资本的投入,销售额、利润和雇用人数均有所上升,融资约束强的企业经济扩张行为愈加明显。最后,作者利用员工层面数据分析发现,若员工所在企业受到的政策影响更大,其人均工资会显著下降、人均净工资增加1.9%、人均总工资维持不变,而且不享受工资税优惠的员工其工资也会出现上升。出于薪酬公平的考虑或者由于工资议价效应的存在,作者认为租金共享(rent sharing)理论能更好地解释本文的研究结论。

二、制度背景及数据

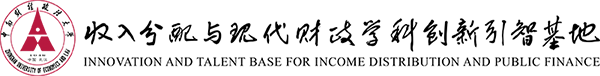

瑞典实行比例工资税,由雇主缴纳,雇员不缴纳。通常情况下,工资税税率为31.42%。2007年瑞典右派政党上台后,为实现其竞选承诺,实施专门针对年轻员工的工资税减税改革,以缓解年轻人高失业率的问题,实现就业的增加和经济的扩张。此次改革分两步实施:(1)2007年7月1日,政府将19-25岁的年轻员工工资税税率下调到21.3%;(2)2009年1月1日,政府进一步加大减税幅度,将26岁以下的年轻员工工资税税率下调到15.5%,具体如图1所示。由于雇主每月均需要通过政府指定的软件进行工资税申报,年末需要向税务机关递交收入报告。税务机关可以通过对比计算企业应交工资税额度和实际缴纳工资税额度,若发现错误则会要求企业及时纠正。通过调研,作者发现企业工资税申报出错的可能性几乎为0,这确保工资税减免改革的执行效率接近100%。本文数据所使用的数据主要是1990-2013年的雇员-雇主匹配数据,数据来源于瑞典税务机关和统计局、劳动力市场研究数据库、收入结构调查数据库等,有利于作者从市场、企业和员工三个层面进行分析。

三、实证结果

在进行实证研究之前,本文回顾了标准的竞争性劳动力市场模型的结论:在实施改革之前,受政策影响的年轻员工和不受政策影响的年长员工他们之间的均衡净工资是相等的。由于劳动力成本包括净工资和工资税,所以他们的劳动力成本也是一样的。在实施针对年轻员工的工资税减免改革之后,年轻劳动力相比于年长劳动力变得更加便宜,因此企业会更多地雇佣年轻员工,直到其劳动力成本与年长员工相等时才会形成新的市场均衡。因此,在改革后的劳动力市场均衡中,年轻员工与年长员工的劳动力成本保持相等,而年轻员工的净工资则会高于年长员工的净工资,所有的工资税减税好处全部由年轻工人承担。那么事实是不是与理论解释保持一致呢?作者进行了如下实证检验:

1、市场层面的工资和就业效应

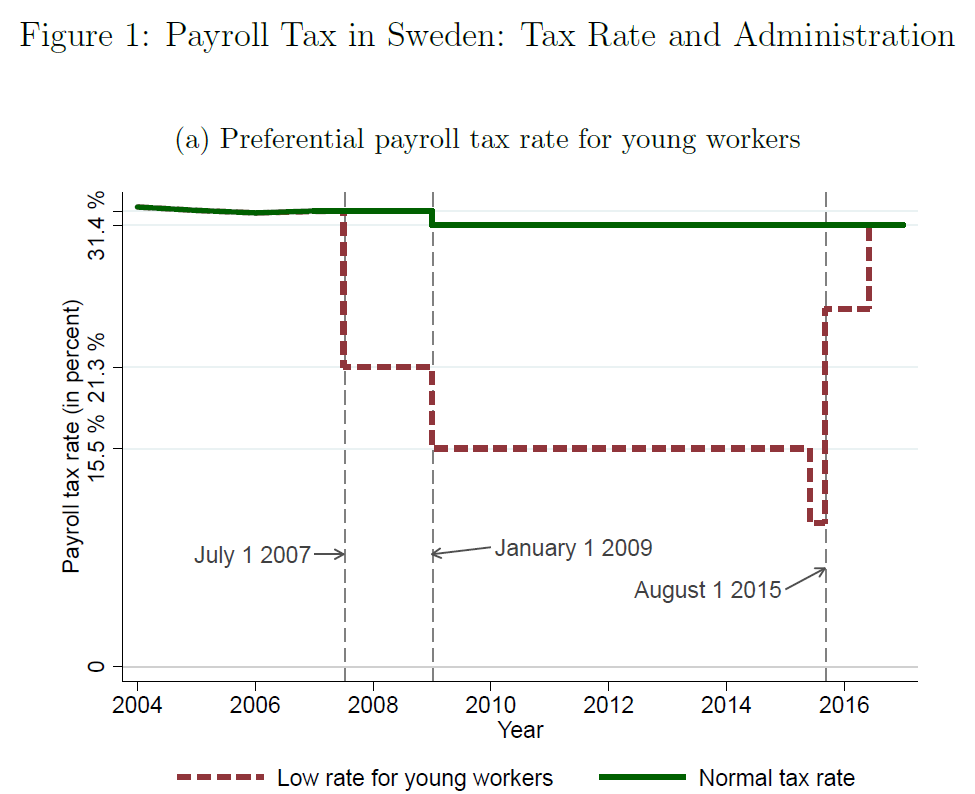

基于标准的竞争性劳动力市场模型,本文首先从市场层面验证工资税改革对员工市场净工资和就业的影响。如图2所示,员工的市场净工资无论在改革之前还是之后都会随着年龄平滑地增长,而员工市场劳动力成本则在政策规定的年龄分界线出现断点,这与标准的竞争性劳动力市场结论相反,意味着所有的减税好处并非由员工享受,而是全部由企业承担。

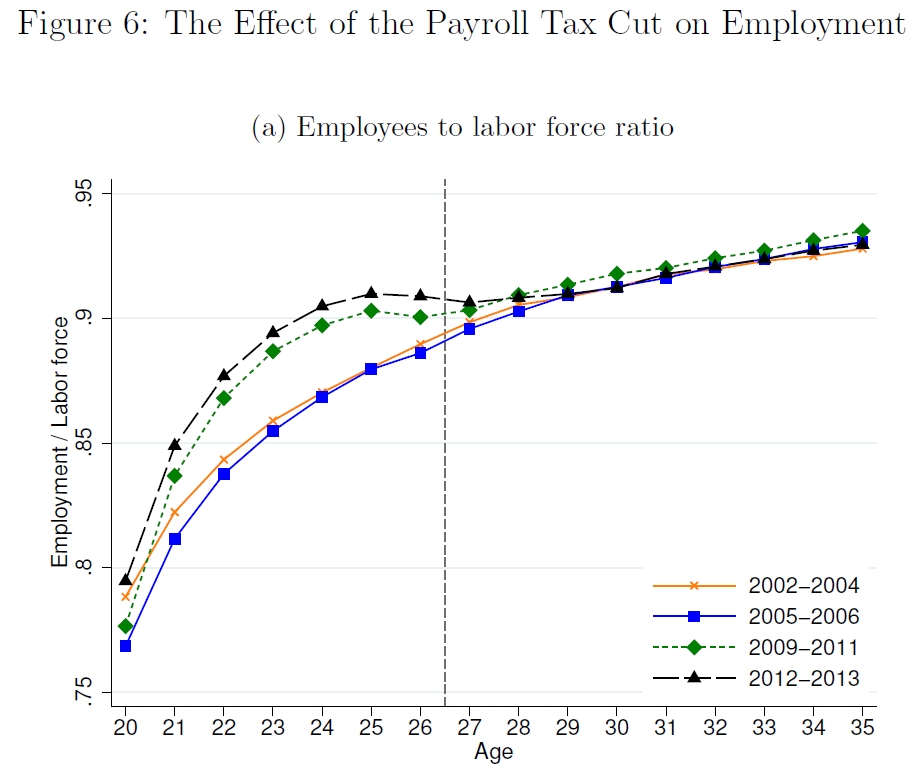

当然,作者也进一步考察工资税改革对年轻员工的就业影响。如图6所示,改革之前,就业率在各个年龄段上是连续的;改革之后,相比于未受到政策影响的年长员工,受到政策影响的年轻员工就业率显著增长。从数值上来看,享受工资税减免的年轻员工相比于年龄稍大的员工来说,其就业率增长了2-3个百分点。

2、工资税改革对企业经营活动的影响

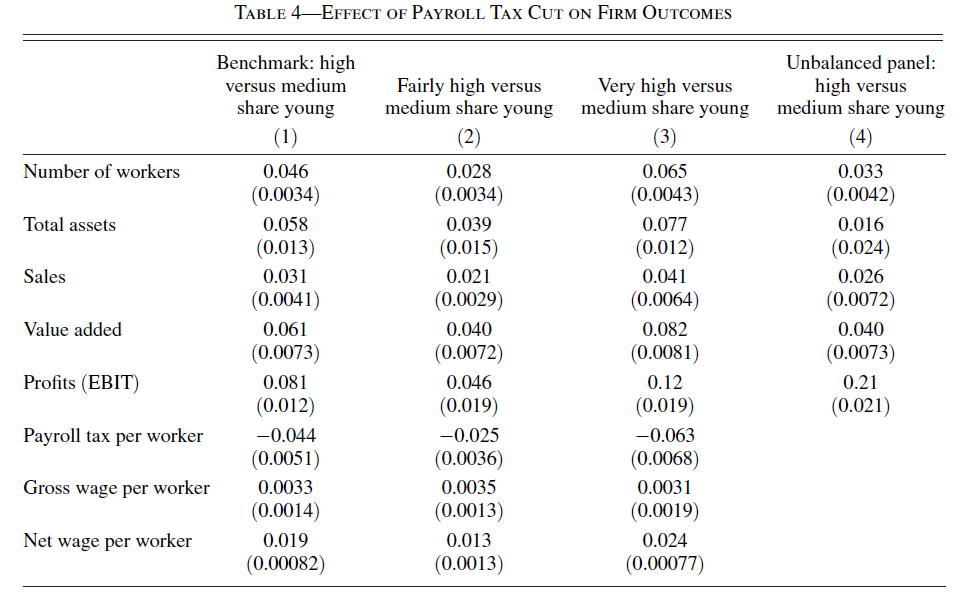

既然工资税减免的好处全部由企业享受了,那么企业会利用这些好处来扩大其经营行为吗?作者根据企业年轻员工占比高、低分别将企业划分为处理组和控制组,同时将处理组进一步划分成年轻员工占比较高和非常高两组处理组,具体回归结果如表4所示。从表4的第1列来看,作者发现年轻员工占比高的企业,企业雇佣人数、总资产、利润、销售额均会显著增加,第2、3列的结果进一步验证了上述效应是由工资税改革所带来的,而且融资约束强的企业效应越明显。根据表4的最后6行的回归结果,作者发现处理组的雇主工资税显著下降,员工的净工资显著上升,总工资(劳动力成本)基本不变,意味着工资税税收负担是在企业层面进行了转嫁。作者在正文中也进行了一系列稳健性检验,限于篇幅此处未展示。

3、员工层面的工资和就业效应

企业除了利用减税好处扩张经营活动之外,是否也将一部分的意外税收之财(tax windfall)与员工分享呢?为了验证该问题,作者利用个体层面的微观数据与企业进行匹配,并选择2006年年龄为25-60岁的员工作为分析样本。对于这部分员工,他们始终不会受工资税减税改革的影响。作者根据员工2006年所在企业的年轻员工占比高、低划,将员工划分成处理组和控制组。如表6所示,处理组员工的收入显著增加,而且几乎所有年龄段的员工都存在工资增加的效应。这种效应对低收入群体、男性更加明显。上面的这些结论进一步强化了作者的理论解释:企业出于公平的考虑或者工会议价效应的存在,在面对工资税减税改革的时候,企业会增加所有员工的工资。在附录中,作者构建了一个理论模型来解释为什么会存在这种现象。

四、结论

本文利用瑞典一项针对年轻员工工资税减税改革分析工资税的税收归宿问题。作者从市场、企业、员工三个层面分析工资税的税收归宿问题,发现:年轻员工的市场净工资并没有增加,但是其就业显著增加,表明工资税减税好处全部由企业承担。这一结论显然不符合标准的竞争性劳动力市场模型的理论解释。接着作者分析了享受工资税减税好处的企业是否会改变生产行为,发现企业扩大经济活动,员工的人均净工资显著增加。虽然企业层面的分析发现员工的人均净工资增加在一定程度上能说明企业将部分好处与员工进行分享,但这种效应有可能是因为政策改革改变企业劳动力结构带来的。为了解决这一问题,作者利用个体微观数据与企业数据进行匹配,发现企业会增加所有员工的工资。作者认为,企业出于公平或者工会的议价能力,会将工资税减税好处与所有员工进行分享,而不单单是受到政策影响的员工,这是本文的最大贡献。

五、思考与展望

本文之前推送的版本是工作论文,相比之下引言和正文的内容、结构安排均发生了较大的变动。从写作上来看,整体行文逻辑层层递进,思考问题全面,值得我们学习与借鉴。再者,本文分析了工资税减税的税收归宿问题,这与当下我国实行大规模减税降费的情景相呼应。有一个问题自然而然会出现在我们的脑海中:企业真正享受了减税降费的好处吗?如果是,减税降费是如何影响企业的生产行为?如果不是的话,那么谁又是减税降费的最大受益者?上述问题的回答对于稳定我国经济增长具有非常重要的政策意义和现实意义。