推荐作者: 中南财经政法大学财政税务学院 马婷钰

文章来源: Gayle G L, Shephard A. Optimal taxation, marriage, home production, and family labor supply[J]. Econometrica, 2019, 87(1): 291-326.

图片来源: https://www.irs.com/articles/how-getting-married-affects-your-taxes

一.引言

如何设计和优化个人所得税制度一直以来都是政府和学界所关心的问题,其中一个重要的方面即对纳税主体和税率的选择。纵观各国,个人所得税制度不尽相同。那究竟何种纳税主体才是合适的?税率又该如何制定?大量的研究就此进行了讨论。

已有文献对个人所得税最优设计的研究主要从两个视角切入,一类以个人作为纳税主体进行探讨(one-dimensional screening problem),认为家庭成员各自适用独立的税制;另一类则以家庭作为纳税主体讨论联合征税时的最优设计方案(two-dimensional screening problem)。但上述研究的局限之处在于将课税时个体的婚姻状态视作给定,而忽视了税制的调整对婚姻市场的扭曲效应。事实上,税制首先会影响个体结婚的意愿、配偶的选择以及婚后家庭内部资源的配置。

基于此,本文将婚姻市场纳入最优个人所得税制的设计之中。具体而言,文章通过构建一个包含婚姻市场匹配和家庭内部资源配置的静态均衡模型,作为约束条件将其引入最优个人所得税制的设计之中,分析政府如何在保证自己自身筹集足够收入和保障个人利益实现的情况下,制定合理的税制从而最大化整个社会的福利。

利用美国社区调查和家庭时间调查两套数据对模型进行结构估计,并将估计出的模型进行反事实的检验,结果表明:(1)不考虑性别影响时,最优个人所得税制具有负联合性(negative jointness)的特征,个体的税率随配偶收入的提高而降低;(2)如果允许特定性别的税率,可以有效缓解家庭内部的不平等,且税制的负联合性程度加强;(3)进一步的拓展分析发现,不同性别的工资差距拉大也会增强税制的负联合性。

二.模型说明

首先,本文构建婚姻市场下的静态均衡模型,假定其中有K个独立的市场,男性和女性数量分别为I和J。以男性i为例,模型思路如下:

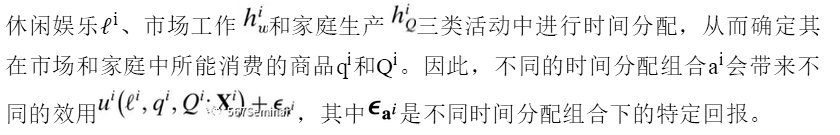

具有工资率??i,非劳动收入yi及人口统计特征Xi的男性i,在(J+1)种不同的婚姻状态(单身状态以及分别和J个女性进行匹配)下,对其拥有的时间L0在

单身状态下的个体效用最大化问题表述如下:

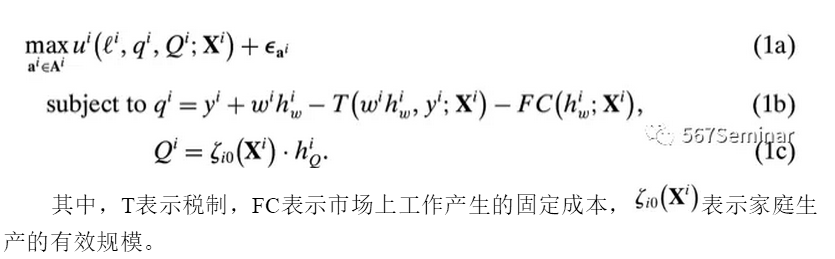

已婚状态下,家庭总效用是夫妻各自的效用通过其在家庭内部的帕累托权重加权而得,最大化问题表述如下:

其中,??ij表示女性的帕累托权重,Sij表示女性在家庭内对市场中商品的有效消费比例。

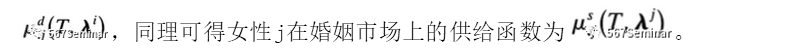

在此过程中,男性i对不同状态的偏好程度形成了婚姻市场的需求函数

当市场的供需相等时(I*J个均衡条件),婚姻市场达到均衡状态,如下式所示。本文的命题1给出了此均衡成立的正规条件。

三、最优税制框架

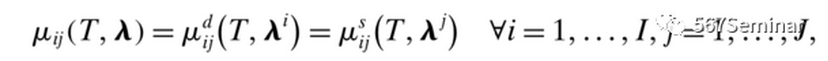

就政策制定者而言,一方面,自身要完成筹集足够财政收入的目标,另一方面,要保证个人利益能够实现,在此双重约束下,政府制定恰当的税制T从而最大化社会福利W(T)。社会福利函数由四部分构成,分别为单身和已婚的男性及女性自身的福利函数,表述如下:

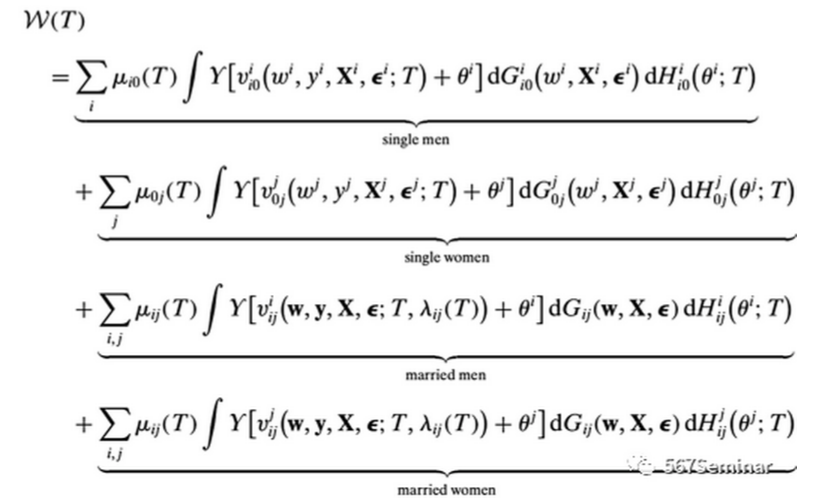

最大化上述社会福利函数需要满足两方面的约束,一是婚姻市场的约束条件,包括个人的时间分配和商品消费的最优化、所处婚姻状态效用值的最大化以及婚姻市场的均衡条件(见第二部分);二是政府自身筹集收入的约束条件,表达式如下:

四、数据、模型识别及估计

本文使用了2006年的美国社会调查(ACS)和2002-2007年的美国家庭时间使用调查(ATUS)两套数据进行模型的结构估计,前者报告了个体相关的人口统计信息,后者则调查了个人在家庭中对从事各项活动的时间分配情况。参考已有文献的做法,本文将样本的年龄区间限定在25-45岁,依据美国人口普查的规则进行市场的规定,并使用NBER的税收计算器进行税制相关的计算。

对模型中的相关函数及变量进行相关设定后,可以依次识别出模型中的家庭成员的帕累托权重、效用函数、家庭生产情况等。进一步地,本文构造与模型基元相关的五类矩条件,使用均衡约束方法(MPEC)进行模型估计,从而得到模型内各参数数值(见附录E)。将模型估计得到的婚姻匹配情况、市场平均工作时间等结果与现实数据进行比对后可以证明模型具有较好的拟合程度。

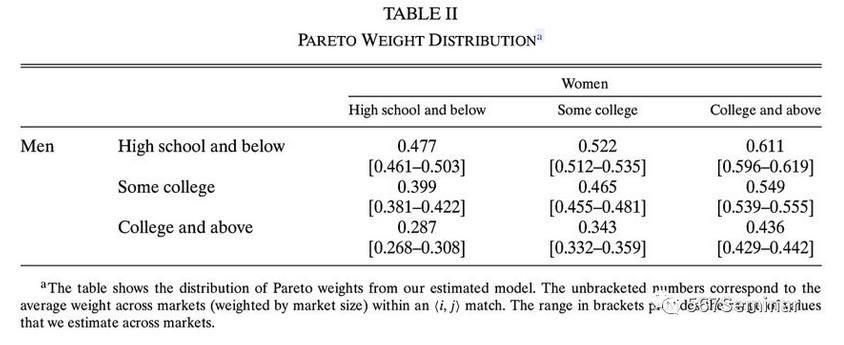

表2中报告了不同教育水平的婚姻匹配下女性在家庭中的帕累托权重分布情况。可以看出,当配偶学历固定时,女性的帕累托权重随其学历的提高而增加,但在大部分婚姻匹配中,男性在家庭中占据主导地位,表明出了家庭内部存在的不平等状态。

五、最优税制设计

接下来,本文将婚姻市场模型引入最优税制设计问题进行再次估计,通过反事实检验模拟出最优的税制设计情形。

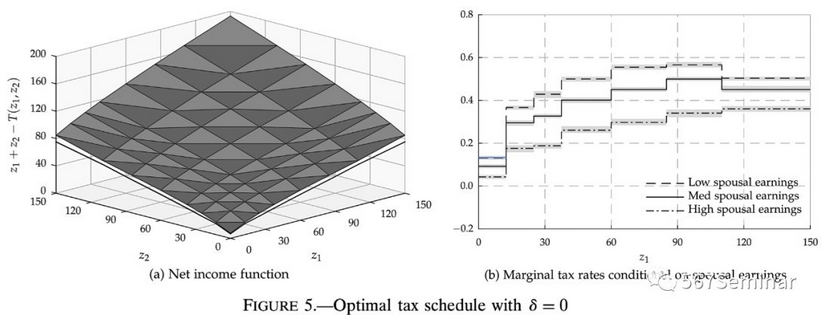

首先是税制形式无约束且不考虑性别影响的情况,结果见图5。图5a中的曲线和曲面分别表示纳税主体为个体和家庭时的净收入函数,图形显示个体和夫妻双方遵循的税制规则均具有累进性,而从图5b中可看出,夫妻一方的边际税率随其配偶收入的提高而下降,表现出了负联合性的特征。Kleven,Kreiner and Saez(2009)的论文中对此性质进行了详细分析,他们认为,税制的负联合性来自于政府对不同收入家庭的再分配偏好,有益于社会福利的改进。在本文的模型中加强政府再分配偏好程度后也发现税制表现出更强的负联合性,但社会福利并无明显改进。进一步对三种特定形式下的税制进行检验,结果表明课税对象为家庭总收入时的最优税制设计与无约束情况保持一致。

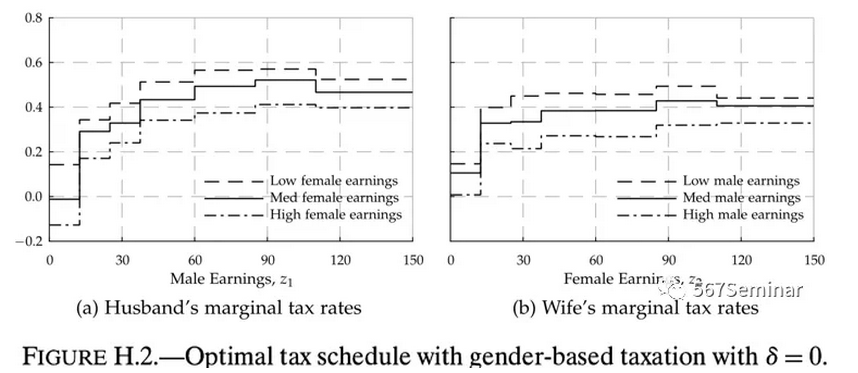

下面考虑性别的影响,在模型中允许特定性别的税率后,附录图H2的模拟结果表明男性和女性的最优税制存在差异。进一步通过分解税制变动对社会福利的影响发现,特定性别的税率可以有效缓解家庭内部的不平等,其机制是通过影响婚姻市场的均衡状态。

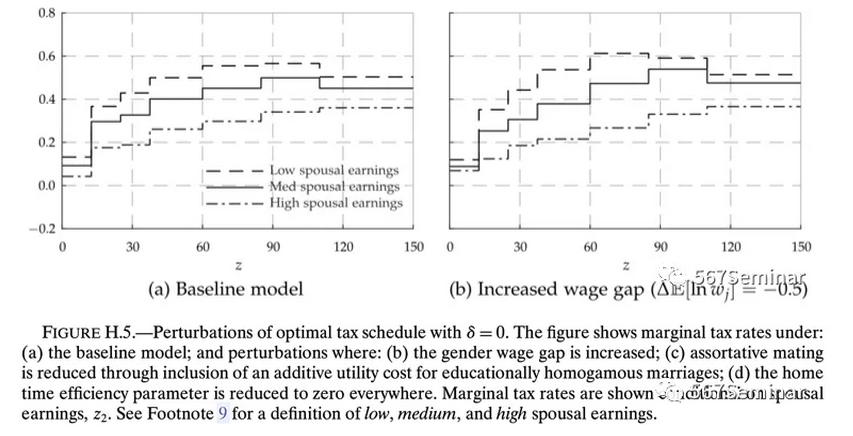

最后的拓展分析中,本文考虑不同性别间的工资差距对税制设计的影响。在模型中降低女性的工资水平后,图H5的结果表明,相比于H5(a)中的基准结果,H5(b)显示工资差距的增大使得税制的负联合性进一步增强。

六、结论

本文探讨了婚姻市场的均衡约束下个人所得税的最优设计问题。文章构建了一个包含婚姻市场匹配和家庭内部资源分配的模型,得到婚姻市场的均衡条件。将此均衡约束引入最优个税设计的问题之中,对模型进行反事实检验后发现,最优个人所得税制度具有负联合性的特征,夫妻一方的边际税率随配偶收入的提高而降低;进一步考虑性别的影响后发现,引入特定性别的税率可以缓解家庭内部的不平等,且不同性别间的工资差距拉大强化税制的负联合性特征。

推荐理由:

一方面,使用结构估计方法解决问题的经济学文章是我们之前鲜有接触的,在继续加强计量学习之外,了解结构模型和夯实微观经济学理论也是未来学习的重点;另一方面,本文探讨的最优个税设计问题也是我国当下的财税改革热点之一,虽然分类和综合相结合的方向已经确定,但其中的具体实施细则仍待商榷。文章中提出的个税负联合性是否适用于我国?纳税主体确定后是否应就特定性别制定相应的税收政策?许多问题值得我们进一步思考。