推文作者: 567 Seminar中南财经政法大学财政税务学院 马婷钰

文章来源: Naritomi, Joana. 2019. "Consumers as Tax Auditors." American Economic Review, 109 (9): 3031-72.

图片来源: https://www.theigc.org/publication/value-added-tax-developing-countries-lessons-recent-research/

一. 引言

考虑近年来发达经济体税收收入快速增加的原因,除得益于经济的高速发展外,税收征管能力的增强,包括税收信息化的发展和第三方涉税信息共享程度的提高等,也为此贡献了重要的力量。许多文献针对第三方涉税信息共享的效应进行了讨论,本文在此基础上进一步探讨了其对企业纳税遵从度的影响以及社会中各部门福利的变化情况。

通过一个企业逃税模型的构建,本文分析了消费者监管的加入如何影响企业的纳税遵从度。一方面,消费者的检举行为使得企业面临“告密者”的威胁,从而对其纳税行为产生影响,另一方面,若企业考虑给予消费者购买折扣从而达成合谋,避免其向政府“告密”,折扣金额以及由此产生的相关费用也为企业带来了额外的合谋成本,因此企业会综合考虑政府是否审计、“告密者”对自身的威胁程度以及合谋成本,从而实现自己效用最大化。

接下来,本文利用巴西圣保罗州在2007年10月在零售行业开始实行的一项反避税政策—Nota Fiscal Paulista (NFP)—通过双重差分的估计方法进行实证检验。NFP项目通过“有奖发票”的形式对索要发票的消费者给予一定的物质奖励,旨在遏制企业的避税行为并提高其纳税遵从度。实证结果表明,政策的推行显著提高了零售部门上交的发票数量以及报告收入的金额,进一步的异质性分析发现,小规模、消费者数量较多的、交易频率较高其单笔交易规模较小的部门对政策的反应程度更大。不仅如此,其报告的支出及实际纳税义务也有显著的提高。除此之外,受到物质激励的消费者索要的发票数量及发票金额也有明显的增加。

最后,对于政策的实际应用,还需考虑其带来的一些社会收益和社会成本。若政策使得社会形成守法纳税的良好风气,则其有效的改进了社会的整体福利。与此同时,政府和消费者为政策所付出的有关成本也需要纳入福利分析的框架之中。

二. 一个逃税模型的构建

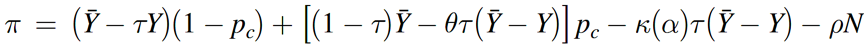

当企业存在逃税行为时,其根据政府的税收征管政策调整选择报告收入Y的金额,从所有消费者N获得的真实收入与报告收入Y之间的差额即逃税带来的额外收入。

在只有政府审计时,企业根据是否被审计的两种情形最大化自身的收益,若逃税行为未被政府发现(概率为p),企业按报告收入纳税,当政府发现企业存在逃税行为,企业不仅需按照真实收入纳税,还要按逃税金额的一定比例??向政府缴纳罚款,此时效用最大化的情况见下式:

当引入消费者监管后,由于“告密者”的存在,使得企业被观测到逃税的概率提高为pc。为缓解这种影响,企业考虑将逃税所获得的租金部分转移给消费者从而达成合谋。企业为此支付额外的成本,包括企业根据消费者预期从政府获得的回报??(??)而给予消费者的折扣以及固定成本??N,此时效用最大化的情况如第二个表达式所示

对上述方程求一阶导可得Y的最优解条件,进一步整理可得:

其中,E表示企业的逃税金额,a(E)表示政府进行审计的概率,c中包括影响企业纳税遵从度的各项因素,具体包括以下几方面:

(1) 政府的物质奖励金额。

政府给予消费者的奖励金额越高或消费者对奖励的预期越高,消费者越有激励向政府举报企业的逃税行为,当企业面临的“告密者”威胁程度提高时其纳税遵从度也会相应提高。

(2) 消费者数量。

当消费者中“告密者”的占比随总数的增加而增加,企业面临的威胁程度增加从而会提高纳税遵从度。

(3) 交易的数量和规模。

假设企业的每一笔交易都存在合谋行为时,对于那些交易频率高,交易规模小的企业可能需要为合谋行为支付较高的固定成本,当合谋成本高于企业合法纳税的金额时,企业将放弃合谋,从而纳税遵从度提高。

(4) “告密者”。

当企业观测到消费者中存在“告密者”时,企业认为自身面临的威胁程度提高,纳税遵从度也会相应提高。

(5) 企业规模。

相比于小规模企业,规模较大的企业本身面临审计的概率就高,因此纳税遵从度也会相应较高

(6) 政府收入。

只有当政府的课税收入扣除给予纳税人的返还后的净收入大于未实行政策时的税收收入时,政府的收入才增加。

三. 背景及数据

1. 制度背景

巴西圣保罗州的增值税作为一种州税,其课税对象是商品和某些特定的服务,采用抵扣法的计算方法,区分一般纳税人和小规模纳税人,前者按增值额的18%纳税,而后者按年收入的3.5%纳税。由于巴西非正规经济的规模庞大,正规企业也存在瞒报收入的现象,政府采取了一系列措施遏制企业的逃税行为,其中包括自2007年10月开始实行的一项反避税政策——Nota Fiscal Paulista,该政策要求企业具体报告对每一消费者的销售信息并上交全部的发票,而消费者可以索要带有个人身份号码的发票。为鼓励消费者向政府举报企业的逃税行为,政府为索要发票的消费者建立网络账户,通过账户给予一定的税收返还,2009年4月开始,政府每半年对其进行一次兑付;自2008年10月起,消费者还可以通过网上账户向政府检举企业在开具发票时的不合规行为并获得额外的奖励,企业则被处以一定金额的罚款并在未来面临更高频率的政府审计。与此同时,消费者索要发票的金额累计每达到50美元即可获得一张彩票,在每月的15号政府公布获奖情况。

2. 数据

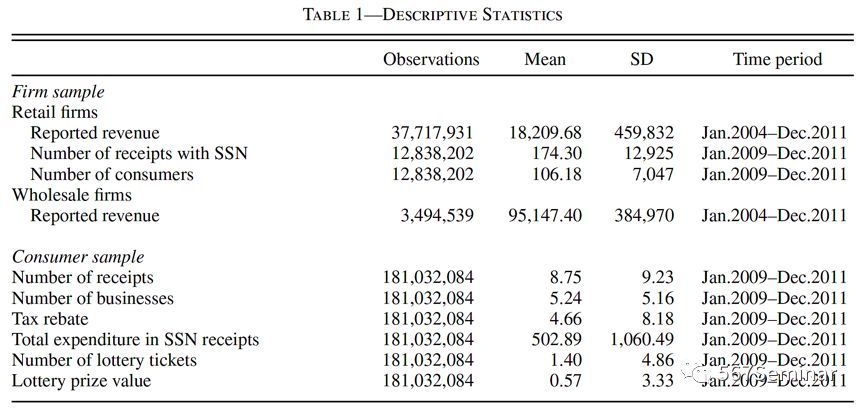

本文使用了以下两套数据:第一是由当地财政部门提供的各机构的工商登记及纳税申报信息,包括企业报告的收支情况、税款、开具发票以及接到投诉的相关信息。后续进行实证检验时,作者将机构按所属企业进行加总,根据企业的7位行业代码进一步按细分行业进行归类,实证估计分别在行业层面和企业层面进行。第二是从NFP项目中获取的消费者索取的发票及获得奖励的有关信息。本文的样本期为2004-2011年,受数据所限,其中发票信息仅包括2009-2011年。描述性统计见表1。

四. 实证策略及结果

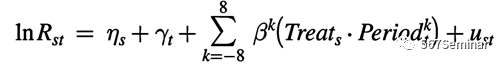

使用双重差分的方法,本文以批发部门作为控制组在行业层面检验了NFP项目对零售部门报告收入的影响,基准回归按半年为一个时间窗口分阶段进行估计,模型设定如下:

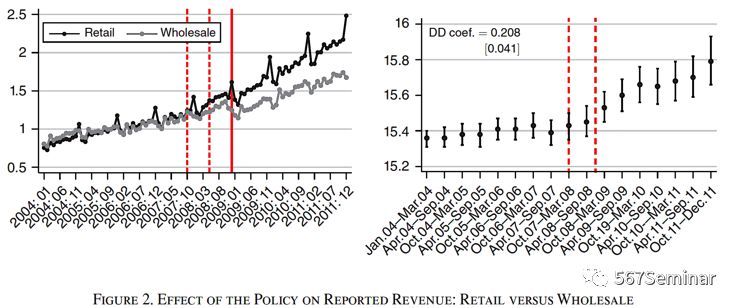

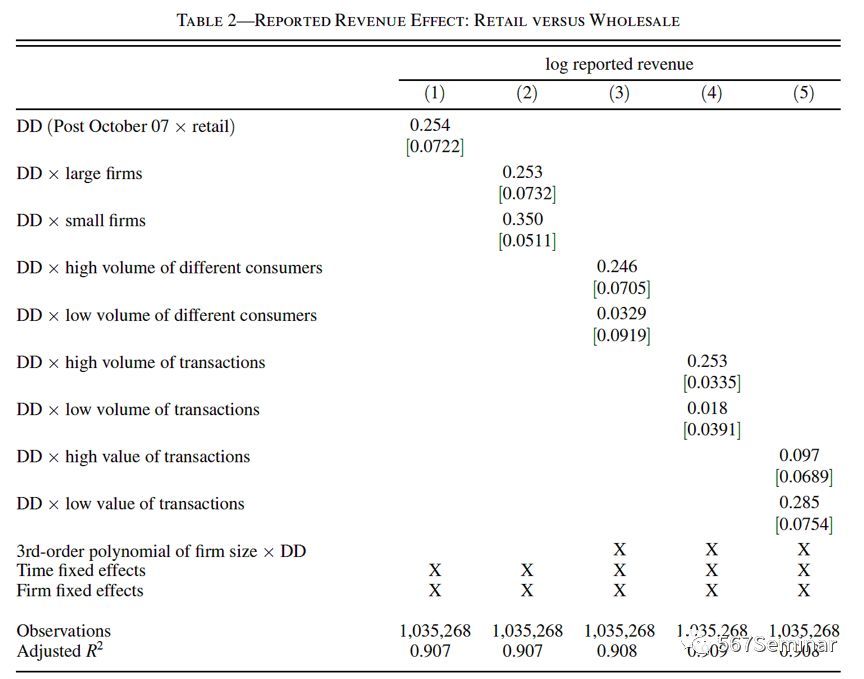

直观来看,NFP实行后零售部门的报告收入明显提高(见图2A),分阶段DID估计的结果也是显著为正的,将时间虚拟变量定义为政策的执行试点以及在企业层面重新进行估计,结果依然保持稳健(见图2B和表2第1列)。

五. 机制检验

1. “告密者”威胁

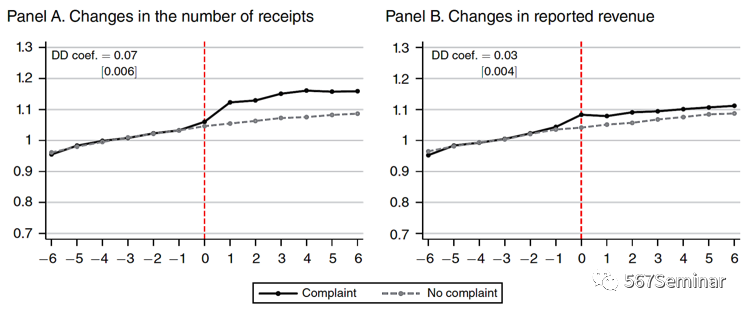

本文首先按企业规模和消费者数量的差异进行异质性分析(见表2第2、3列),结果表明小规模和消费者数量更多的企业对政策的反应程度更大,从而验证了“告密者”威胁对企业纳税遵从度的影响机制。本文还进一步考察了企业在收到投诉后纳税行为的变化情况。直观来看,收到投诉后企业报告收入和提交发票的数量均有所增加。将在样本期内给定时点未收到投诉的企业作为控制组进行DID估计,结果也是显著为正的(见图3)。

2. 合谋成本

根据第二部分的分析,当企业与消费者合谋时,交易频率高和交易规模小的企业在合谋时面临更高的固定成本,对政策的反应程度应当更明显,表2第4、5列的异质性分析验证了这一逻辑。

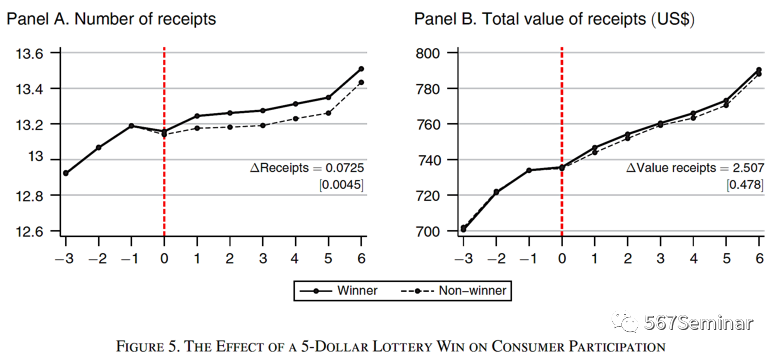

进一步的,利用政策中的彩票制度,本文分析了消费者对于政府回报金额的预期变化对其政策参与度的影响。将拥有相同彩票数量但是没有中奖的消费者作为控制组进行DID估计,结果表明消费者中奖后索要发票的数量以及发票的金额均有明显的提高(见图5)。

六. 政策应用

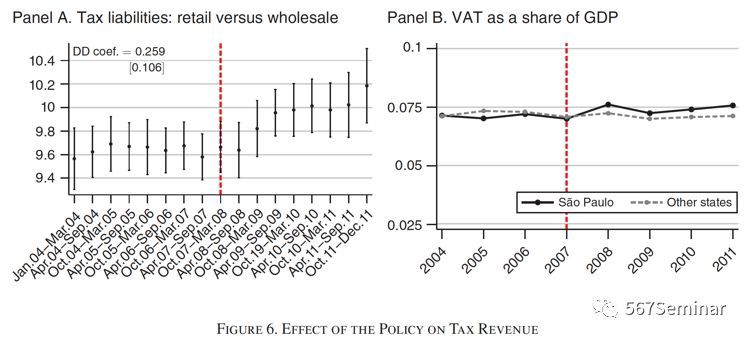

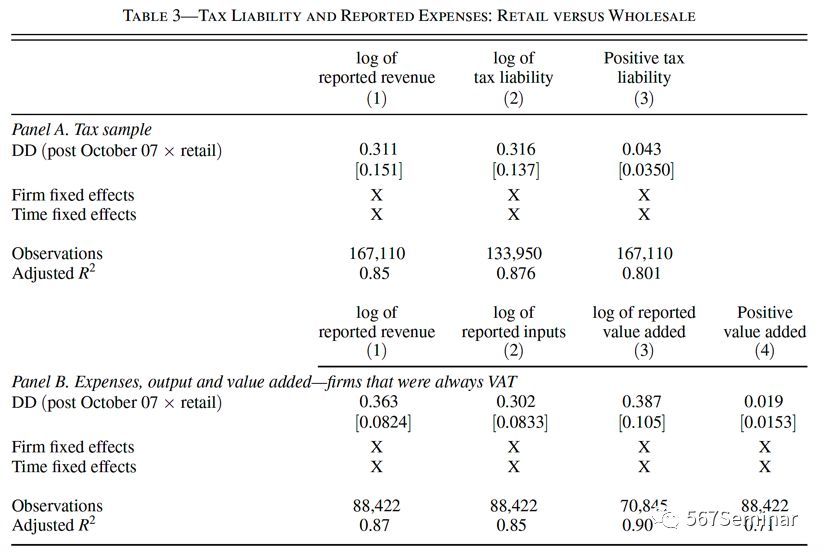

将模型中的被解释变量替换为企业的纳税金额,本文分析了企业纳税义务的变化情况,发现零售部门的纳税义务有显著的提高(见图6A),在企业层面的估计结果也保持稳健(见表3A)。将圣保罗州增值税在GDP中的占比与其他州进行比较后,作者发现其变化的幅度也与零售部门纳税义务的变化幅度保持一致(见图6B)。

考虑到企业间存在的增值税代扣代缴行为可能会影响对实际纳税义务的度量,本文仅保留不存在上述行为且始终在增值税体系中的一般纳税人,从而较为准确的识别企业的实际纳税义务和报告的支出。估计结果表明企业报告支出及其纳税义务具有显著增加(见表3B)。此外,作者也发现部门内的企业数量及其雇佣情况并无明显的变化,从而排除了企业实际经营状况改变对模型估计的影响(相关图表见附录)。

虽然企业的纳税义务有所增加,在考虑政府实际的税收收入变化时,还需考虑给予纳税人的奖励规模以及实施政策所产生的相关行政成本。

七. 总结

提高税收征管能力是保证政府税收收入的重要手段之一,其中一项举措即提高第三方信息的共享程度。本文利用巴西圣保罗州自2007年10月开始实行的一项反避税政策(NFP),讨论了第三方信息共享程度的提高对企业纳税遵从的影响以及社会各部门的福利变化情况。实证检验发现NFP项目显著提高了企业报告的收入以及上交税务部门的发票数量,可能的机制包括“告密者”威胁程度的提高和企业对合谋成本的考虑;与此同时消费者在物质激励下索取发票的数量以及发票的金额也有显著提高。最后分析社会福利的变化,需要考虑政策对社会规范的引导作用以及各个部门参与政策所产生的成本。

推荐理由

如何有效的提高税收征管能力是政府和学界一直以来的热议话题。本文利用巴西的一项针对零售部门的反避税政策证明提高第三方信息的共享程度能够有效改善企业的纳税遵从度,从而解决增值税征管的“最后一英里”问题。本文在此仅探讨了现金补助的政策效应,事实上,非现金补助也是重要的政策手段之一,对于企业和个人而言,这两种政策对纳税遵从的效应孰高孰低?上述政策在长期的效果又如何?这些都是值得进一步讨论的问题。