推文作者: 中南财经政法大学财政税务学院 郑铿城

原文信息: Lucie Gadenne, 2017. Tax Me, but Spend Wisely? Sources of Public Finance and Government Accountability. American Economic Journal: Applied Economics.

原文链接: https://doi.org/10.1257/app.20150509

一、引言

在西方代议制国家中,税收收入的增加往往会带来更有效的公共开支,而在发展中国家,提高政府的征税能力是否会产生类似的效果,是一个悬而未决的问题。对基础设施进行更多的公共投资对于推动发展中国家的经济发展是有必要的,也是一个值得去研究的话题。目前有大量研究发展中国家政府收入增加所带来后果的文献,这些文献通常发现,政府税收收入增加后,对公共卫生、教育或社会基础设施几乎没有影响,并且经常会出现资源浪费的情况。

本文在巴西市政当局的背景下,研究政府征税能力的提高是否会对公共基础设施的提供产生积极影响。为此,作者通过一项计划来进行研究,该计划通过补贴地方税收管理部门的投资来帮助市政当局增加税收收入。作者考虑了该计划是否会增加地方税收,并探讨所产生的额外收入是否用于改善地方公共服务。作者使用了一个14年的市政收入和支出结果的面板数据集(主要是本地资助的公共教育基础设施的质量和数量)进行研究。

本文选用巴西作为研究对象的原因主要有以下几点:首先,市政当局控制着很大一部分的公共收入,并负责关键的公共开支。其次,地方政府对转移收入的分配和税收的分配具有相同的自由裁量权,在法律或者行政上,这两者的支出并无明显的不同。第三,有证据表明,巴西政府不使用非税收的增加来改善当地基础设施,而是会浪费或转移它,在这种情况下,研究税收是否被类似地浪费或者挪用显得特别重要。

作者发现该计划成功提高了地方税收,该计划产生的税收增加导致市政教育基础设施数量增加4%到5%。同时,作者发现参与该计划的市镇的识字率略有提高,这表明教育基础设施的增加将改善学生的成绩。然后,作者考虑公共收入的其他用途,发现税收和转移收入都不会对市政卫生基础设施产生明显积极的影响。最后,作者对结果进行验证。

本文以两种方式为发展中国家的公共财政文献做出贡献。首先,通过评估税收能力计划的影响,作者给出了税收能力投资回报的估算。第二,本文是第一个考虑税收对公共基础设施的影响的文章。作者的研究结果与考虑政府融资方式是否影响其行为的文献密切相关,作者考虑了来自明确来源的税收和非税收收入的差异,以及由政府直接控制的公共基础设施的差异,以此来进行相关的研究。最后,本文也考虑税收下放(增加地方政府的税收能力)是否会影响到政府的公共开支情况,讨论了有关发展中国家的最佳分权形式。

二、数据介绍

作者分别对地方支出责任、地方财产收入进行分析,关于地方支出责任方面,巴西宪法将大量支出和增加收入的职责下放给该国的5000多个地方政府。市长和地方议会每四年选举一次,负责分配所有公共支出的五分之一。本文关注于不同类型的地方公共支出变量。作者认为公共支出结果的主要衡量指标是市政教育基础设施。 教育是地方预算中最大的预算项目(平均占市政支出的三分之一),而地方政府则负责学前和小学:体育学校的基础设施是最有可能资金不足的一种地方教育投入:市政当局收到联邦拨款,专门用于学校职员,学校午餐或学校交通的支出,但不用于体育教学基础设施。因此,作者将重点放在体育学校的基础设施上,将其作为最可能受到非专用收入变化影响的投入类型。作者使用来自教育部年度学校普查的关于市政教育基础设施数量和质量的面板数据。并通过另外两种情况来补充教育方面的结果:卫生基础设施和腐败。

关于地方财政收入方面,本文介绍了税收能力计划(PMAT),巴西开发银行于1998年开启了PMAT计划,该计划为地方政府提供了补贴贷款,以投资其税收管理现代化,以提高税收能力。贷款筹集的支出可分为三类。首先,市政当局通过更新税务登记册以及投资技能和软件来分析和交叉检查行政数据,从而提高了收集有关潜在纳税人信息的能力。第二,他们通过简化审核流程和追讨欠款来提高了执行纳税的能力。第三,他们通过增加纳税手段和频率并简化与政府的互动,降低了纳税人的遵守成本。市政公共收入的最重要来源(30%)是“宪法基金会”(FPM),它是由宪法规定的联邦政府转移而来的。作者也对该转移进行了关注。

三、研究假设

作者先利用税收能力计划的实施时间来确定其对税收的影响以及税收对公共支出结果的因果关系。作者通过以下模型来检验假设1和假设2:

式子中的PMAT是一个虚拟变量,如果地级市启动项目的时间s小于t的时候,那么这个数值就为1,Ti,t代表的人均税收收入。Ei,t是支出结构,Zi,t是随时间变化的协变量。Yt是时间固定效应,ui是地级市固定效应。

然后作者对转移支付进行研究,使用FPM分配规则来估算非税收入对公共支出结果的因果关系,作者主要估计方法是使用矩形核在每个边界附近的样本中使用局部线性回归。接下来,作者比较了税收和转移支付,模型方程如下:

E i,t是感兴趣的支出成果,方案参与PMAT i,t和指标di,t被用作T i,t和F i,t的工具,Z i,t包括市政府是否已将其应用于税收能力计划的指标。

在本节中,作者首先提供有关税收能力计划对税收收入的影响(假设1)和税收对市政教育基础设施的影响(假设2)的证据。然后,分析了转移分配规则对转移收入和教育基础设施的影响。

假设1:该项目对税收收入的影响

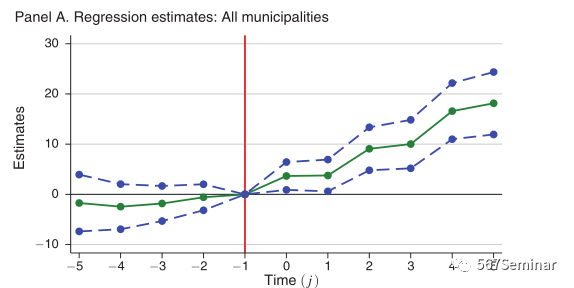

下图提供了有关该计划对税收影响的图形证据。

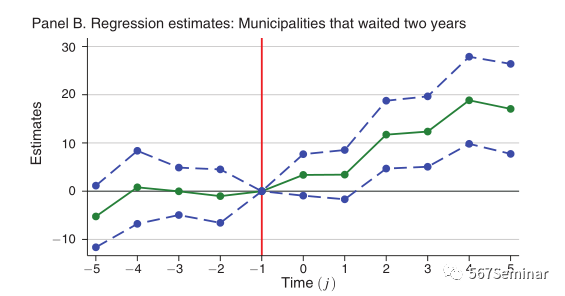

实线上的每个点表示已在计划中进行了j年(对于j> 0)或在计划中进行了j年(j <0)对人均税收的影响,虚线上的点表示估计的95%间隔。表3在面板A中报告了税收能力计划对税收的影响的估计值。在第1列和第2列中,在有或没有协变量的情况下,对整个样本进行了模型估计。最后两列通过考虑替代规范,对主要估计值进行了稳健性检查。

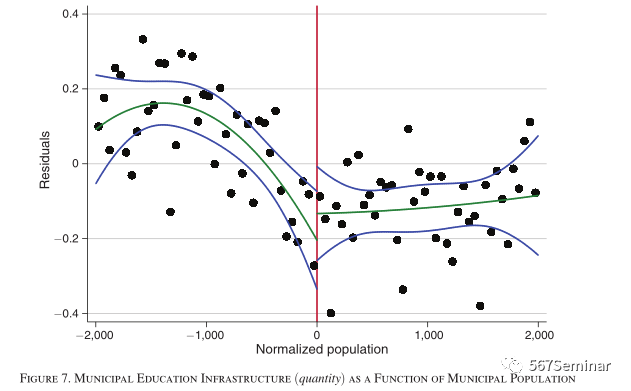

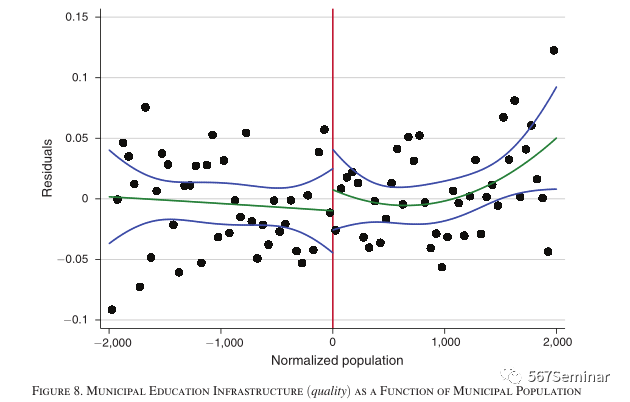

针对假设2,税收对教育基础设施的影响做分析,图4和图5展示了该计划开始之前和之后本地教育基础设施的发展。该计划启动后,我们看到教育基础设施的增加,与图3中观察到的税收增加相一致。表3中也显示,由于该计划对数量和质量的影响,税收增加了10卢比。税收使公立学校使用的教室数量每千学龄人口增加0.32–0.45,相对于基准水平增加了4–5%。市政学校基础设施质量指数提高了0.115-0.14。图7和图8描绘的是市政学校的教室数量,和市政学校质量指数对市政、年级和分段固定人口的残差。作者发现,市政教育基础设施的数量和质量不会随着转移收入而增加。

针对假设3,作者试图检验市政当局在税收上的支出增加和转移收入是否有所不同,上面讨论的结果表明,税收收入的增加导致市政教育基础设施的提高(G T> 0),而转移收入的增加却没有(G F = 0)。作者研究结果表明,一种类型的本地公共基础设施随着税收的增加而增加,而不随着非税收的增加。这符合以下假设:税收和非税收收入的支出不同,但不一定表示税收收入的支出“更好”。市政当局可能会将非税收收入用于其他类型的支出,这也有可能增加福利和当地人力资本。

四、结论

本文利用了巴西地方税收能力计划和联邦政府向城市分配联邦转移支付的规则来研究政府如何通过不同来源增加公共收入的支出。结果表明,与面临相同数量的转移收入增加的情况相比,由于该计划,地方政府利用税收增加来提供更多的教育基础设施。

推荐理由:

在发展中国家,政府税收收入提升以后,是否会用于公共品的投入问题上,是否存在资源浪费和政府腐败的情况,是一个值得研究的话题,本文以巴西作为研究对象,发现地方税收收入的增加将会带动教育基础设施的发展,对中国地方政府税收能力提升与公共品供给的影响研究也有一定的借鉴意义。