推文作者: 华中科技大学管理学院 黄永颖

原文信息: Suárez Serrato J C, Zidar O. Who benefits from state corporate tax cuts? A local labor markets approach with heterogeneous firms[J]. American Economic Review, 2016, 106(9): 2582-2624.

原文链接: 10.1257/aer.20141702

一、引言

本文评估了公司所得税减免对企业所有者、工人以及土地所有者的福利效应。传统的经济学观点认为在开放经济体中,公司税政策并不是改善公平和效率的最好工具。因为它有可能扭曲企业经济活动选址和规模扩张的决策,导致所有的税负最终将完全转嫁到工人的身上。本文对这一观点进行了再检验,从理论模型和实证分析两方面验证了公司税减免的好处并不完全是由工人独自享受的。企业承担了大约40%的减税收益,而工人和土地所有者各自享受了30%-35%和25%-30%的减税好处。

二、理论模型与实证策略

(一)构建空间均衡模型(spatial equilibrium model)

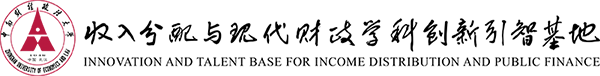

本文首先构建了一个空间均衡模型。不同于标准的理论模型,该模型考虑了企业生产率和盈利能力在地区之间的差异。模型中,产品市场的企业所有者追求税后利润的最大化,劳动力市场的工人追求个人效用最大化,而住房市场的土地所有者则追求租金收益的最大化。如图所示,当c地区进行公司税减免改革时,企业需要承担的纳税义务减少,因此企业所有者获得的税后净利润增加。纳税义务的减少会降低企业的生产成本,增加当地的劳动力需求。在劳动力供给不变的条件下,工人的工资出现上涨,对住房的需求也会有所增加,从而推动租金的上升,最终形成新的均衡状态。新的均衡状态取决于劳动力市场工资wc、住房市场的租金rc以及产品市场中企业所有者所能获得的税后净利润??jc些关键要素。

1、劳动力市场的均衡分析

首先,本文对劳动力市场的均衡状态进行分析。个体(家庭)的效用分别来源于公共基础设施(A)、住房商品(h)和非住房商品(X)的消费,其效用最大化函数如下所示:

个体只有在获得收入后才能进行商品消费,因此我们可以获得个体的间接效用函数:

好,这是劳动力进行跨地区流动的重要因素。由于个体会对不同地区的效用进行比较,并选择居住在能够最大化其效用的地区,故最后的均衡状态为:

Nc为均衡时c地区的劳动力数量(假定劳动力参与率100%),??w描述了劳动力对不同地区偏好的方差。

2、住房市场的均衡分析

3、产品市场的均衡分析

在产品市场中企业追求利润最大化的行为可表示成:

在考虑对股息征税后,企业的税后净利润可进一步简化为:

其中,代表c地区的公司税率,??PD代表产品的需求价格弹性,资本成本为??,??和??分别代表劳动力ljc和资本kjc的产出弹性,p代表商品价格,yjc表示企业产量。基于此,本文进一步定义企业的价值函数为:

其中Ec代表均衡时c地区的企业数量,??F描述了企业对不同地区偏好的方差。由此,我们可以得到劳动力需求表达式:

通过对上面的式子整理,我们分别得到了地方劳动力需求的宏观弹性以及地方劳动力需求的税率弹性:

根据模型的理论分析,我们知道减税改革之后均衡状态最终取决于劳动力供给的有效弹性??ls、劳动力需求的宏观弹性??ld以及劳动力需求的税率弹性?三个要素。根据这些要素,我们分别计算了c地区公司税税率改革对工资、租金和税后净利润变化的影响:

根据这些税率弹性,我们就能得到工人、土地所有者以及企业所有者享受的减税好处比例。

(二)设计实证策略

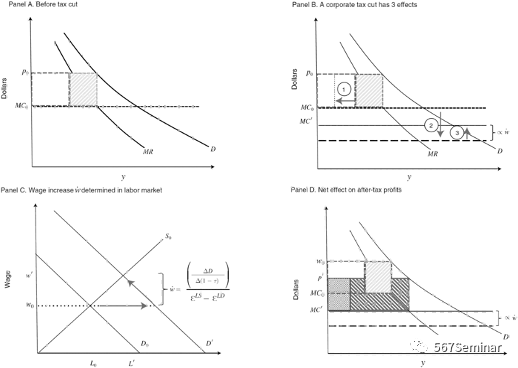

通过矩阵的变换,我们得到本文的回归方程(17),估计回归系数就能计算得到相应的税率弹性参数。Table 1分别描述了理论参数、回归系数和减税收益分配比例的关系。

地活动的企业占比,??i是个人所得税税率。受限于数据,本文采用长差分(long difference)进行分析,h取值为1和10。

本文最终的实证模型如方程(21)所示:

三、实证结果及含义

(一)参数设定

由于部分理论参数无法通过实证估计得到,本文通过整理过往的文献设定了其取值,如Table 3所示(表中加粗的数值)。这些参数将用于计算减税收益的分担比例。本文也通过改变这些参数的预设值验证了结果的稳健性。

(二)实证估计的减税福利效应

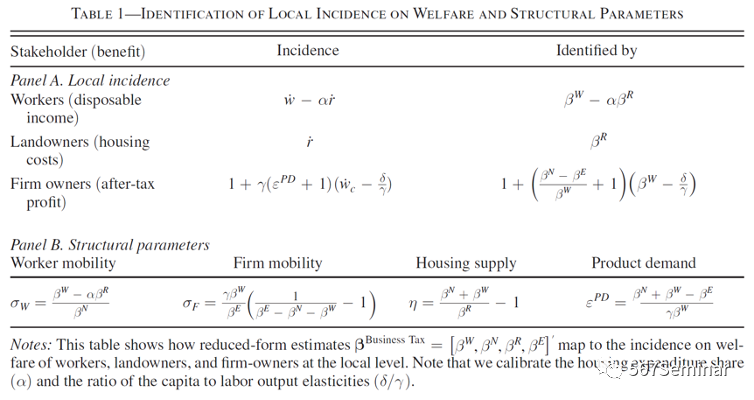

Table 4描述了c地区税率变化对企业数量的影响。从经济意义上来看,降低税率1个百分点,企业的数量平均会增加4.07百分点。Panel B表明c地区的人口数量、工资和租金也会随之上涨。Figure 4的Panel B刻画了c地区税率变化对企业数量影响的动态累积效应(cumulative effect),发现这一效应持续存在并且与基准模型的结果保持一致。

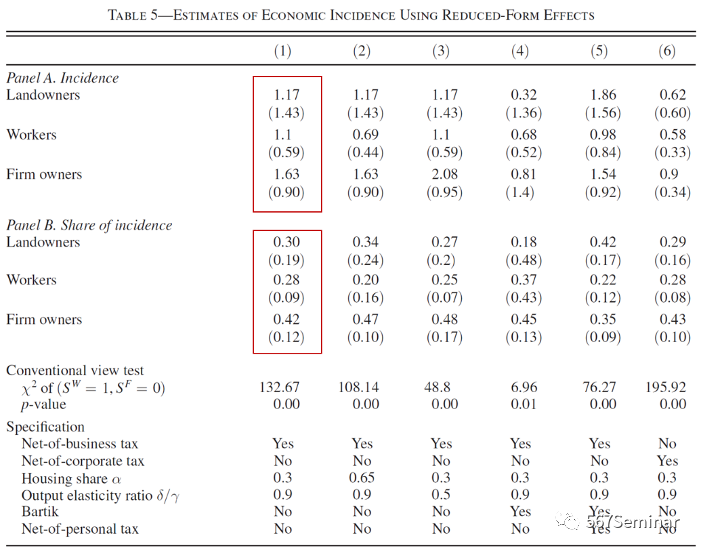

根据预先设定的参数值和实证分析结果,本文进一步计算了工人、企业所有者以及土地所有者享受减税收益的比例,如Table 5第一列所示。工人享受减税收益的比例仅为28%,企业所有者和土地所有者享受减税收益的比例分别为42%和30%,这一结论与传统的观点相反,并且在考虑各种因素后依然成立。

(三)结构式估计的减税福利效应

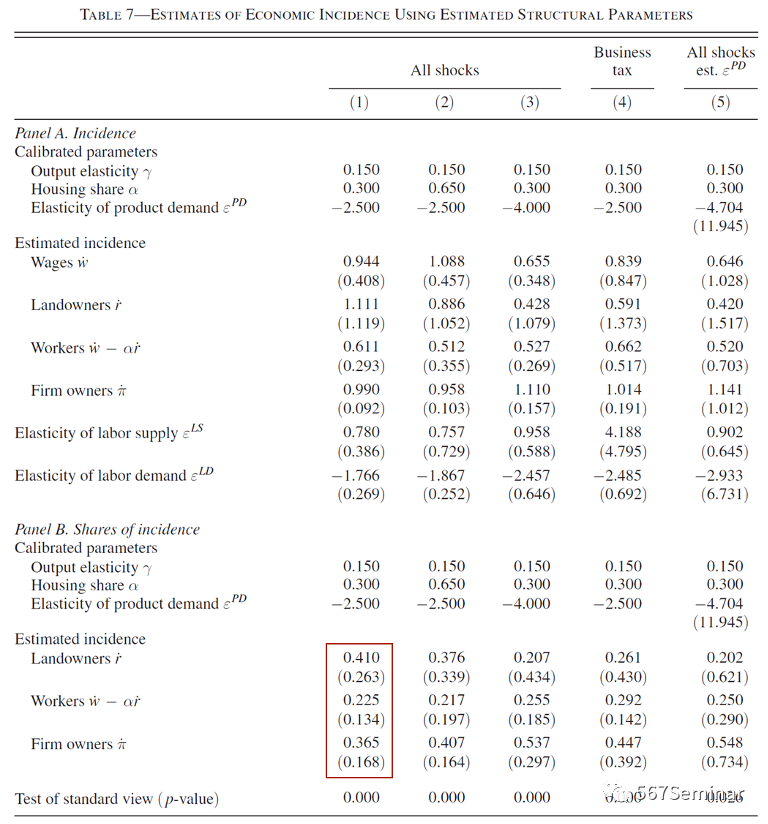

但是,通过实证结果计算得到的参数??F和??PD与理论预期的符号相反,这预示着通过实证模型估计的减税福利效应可能存在偏差。为了解决这一问题,我们利用经典最小距离(CMD)方法对参数进行结构估计并重新计算了减税收益的分享比例,Table 7的结果依然表明减税的好处并不是100%落到了工人的身上。

(四)税收收入和政策的启示

本文的拓展性分析发现减税改革对政府收入和支出的影响是十分显著的,为此我们进一步计算了减税改革后实现政府税收收入最大化的可能税率,并将其分为了三种情形。后两种情形分别在第一种的基础上进一步考虑公司税减税

降反而比法定税率高出许多。但当我们进一步考虑税收收入的外部性以及分摊权重之后,实现税收收入最大化的税率与实际的税率却十分接近。

四、结论

本文评估了公司所得税减免对企业所有者、工人和土地所有者的福利效应。无论是通过实证模型估计的简约式结果(reduced-form results)还是通过结构估计方法(structural estimation)得到的结论均表明减税的好处并不是完全由工人独自享受。在此基础上,本文进一步考虑了减税改革对实现政府税收收入最大化的税率设定的影响,发现企业的流动性不会造成法定税率的下调,意味着非税收入因素可能会限制企业流动性对税率设定的影响。但是在考虑税收收入外部性以及各州的分摊权重政策之后,估算得到的政府税收收入最大化的税率与实际税率却十分接近,从实践中来看这些因素也正逐渐成为税收制度改革的重要方向。

未来展望与启示

传统的观点认为减税的好处完全掉进了工人的口袋,但这一结论仅是基于抽象的分析和未经充分检验的假定之上,缺乏足够令人信服的经验证据。本文的研究正好弥补已有研究的不足,而且评估公司税的福利效应也充分突出了公司税改革的效率问题。当然,本文的研究结论对于政府如何优化营商环境吸引企业投资以及如何设计实现政府收入最大化的税率具有重要的启发意义,是未来研究可关注的方向。