推文作者: 中南财经政法大学财政税务学院 彭有为

原文信息: Ulrich Glogowsky. Behavioral responses to inheritance and gift taxation: Evidence from Germany, Journal of Public Economics, Volume 193, January 2021.

原文链接: https://doi.org/10.1016/j.jpubeco.2020.104309

一、引言

近期,政策制定者、智库和经济学家提议征收遗产税和赠与税来提高税收收入和重新分配财富。评估这项提议的一个重要环节在于确认征收遗产税和赠与税将如何影响纳税人行为。纳税人是否会通过财富转移来进行回应?如果答案是肯定的,通过何种方式?例如,捐赠者是否会进行遗嘱规划?受赠者是否会谎报获得的财富?而上述行为会减少税收收入,阻碍财富再分配,简而言之,会破坏政策的既定目标。在实践当中,由于税率的外生性变化较少和财富转移数据的获取难度较高,使得对上述行为的量化较为复杂。遗产税和赠与税对纳税人行为的影响,尤其是对以上问题的回答仍有待进一步研究。

本文阐述了德国遗产税和赠与税在多大程度上,以何种方式影响富人的行为。以德国为研究背景有助于解决本研究面对的经验证据上的挑战。第一,德国提供了包含2002,2009-2017年间财富转移范围的行政数据,该数据覆盖了德国财富转移的30%,并包含遗产构成和分布的详细信息。第二,德国提供了一种适用群聚分析法(bunching)的独特的税率设计:在每两个累进的税级之间,存在一个边际税率明显更高的区域作为过渡区。即在低一级税率和过渡区的分界点上,边际税率明显上升,在过渡区和高一级税率的分界点上,边际税率明显下降,这在纳税义务上产生了两个制度弯折点。

利用这些数据和变化,本文的贡献有两点。一是将群聚分析框架扩展到双重弯折的税率表;二是将这种方法应用到德国背景对遗产税和赠与税的行为回应进行了全面检查。本文首先估计德国遗产税和赠与税对纳税人死亡(遗产)和在世(生前赠与)时,应税财富转移的总体影响。研究发现两种转移方式均出现了明显的群聚现象,临界点附近的分布密度高达预期的反事实频数的14.5倍。弹性方面的回应是适中的,应税赠与的弹性小于0.1,应税遗产的弹性甚至更小。从政策制定的角度来说,这种群聚反应不会严重干扰税收。其次,本文研究了这种影响的作用机制。研究发现捐赠者通过参与遗嘱规划,将财富转移的数量精确定位到转折点附近的情况能够解释82%的群聚现象。

二、制度背景

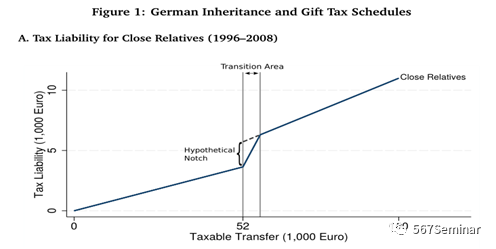

德国遗产税和赠与税共有三种税率表,分别适用于近亲、其它亲属和不相关个人,每种税率表包含七个税级。这些税率表的重要特征是在两个等级之间存在一个边际税率明显增加的过渡区,这就造成了过渡区两侧临界点处边际税率的差异。图A以1996-2008年适用于近亲的税率表为例,说明了这种跨级变化。图B描述了三种情况下的税率表,并说明其随时间的变化。它涵盖了1996-2017年,并标注了前四个税级和三个相应的过度区适用的边际税率。

德国居民的税收素养较高。约95%的捐赠者在立遗嘱时雇佣了税务顾问。本研究通过一个补充性的田野实验证明了对德国居民来说,收集和理解税率表的信息是较为简单的。在纳税执行方面,力度较强。首先,有全面的第三方信息报告,如所有的第三方金融机构需要向税收当局报告金融资产(占总遗产的57%),登记处、法院、地方当局和公证人也报告相关信息。其次,德国税法要求金融机构在捐赠者死后冻结其全部资产,继承人需要出示相关证明方可获得转移的财产。最后,根据《反洗钱法》的规定,银行需要核查交易并向当局汇报可疑案件。

三、估计策略与数据

(一)估计策略

对弹性的估计需要群聚值B和不存在弯折点h0(b1)情况下的反事实频数。本文的估计方法如下:

其中,ni为应税转移区间i内的样本数量,zi为每个应税转移区间对应的财产水平。等式右侧除残差外分为三个部分,第一部分用高阶回归刻画无弯折点时的频数分布,其中q1为高阶回归的阶数。第二部分单独提取出z*点附近受制度扭曲的部分,用于吸收现实分布中偏离反事实分布的程度。其中,L和U为弯折点的上下界。I[zi=j]为指示函数,当括号内等式成立时,I取1,否则为0。第三部分用于捕捉现实交易中的整数效应,即在整数阶段的交易次数要明显非整数价格段。N代表自然整数集,指示函数在zi为10000整数倍时取1,否则为0。

完成上述回归后,只需要提取出得到的系数,再剔除第二部分对扭曲段偏离的估计,就可拟合反事实分布在应税转移区间i的频数,即反事实分布:

而群聚值B就等于群聚区间内现实分布曲线与反事实曲线的差,在弯折点情况下,群聚值可以表示为:

(二)数据介绍

本研究利用了2002年、2009-2017年间联邦统计局的行政数据。该数据具有覆盖面广、数据非常详细等特点,数据中包含的纳税人群反应了财富转移分布的前30%,因此本研究关注遗产税和赠与税对富人的影响。

四、实证结果

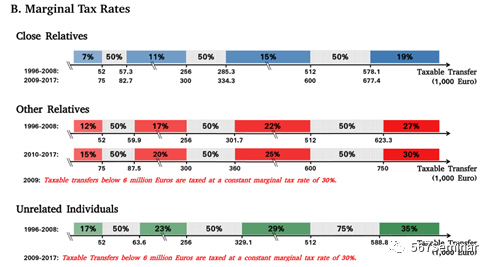

研究表明,近亲之间遗产转移的频数函数在弯折点处表现出显著的峰值,说明个体能够精确的回应税收。异质性分析表明在另外两种纳税阶层(其它亲属和无关系个人)未出现明显的群聚现象。对生前赠与在弯折点处的群聚分析表明,对三种纳税阶层的生前赠与行为都表现出明显的群聚现象,其中,近亲群聚值最大、其它亲属群聚值次之、无关系个人群聚值最小。实证结果如下:

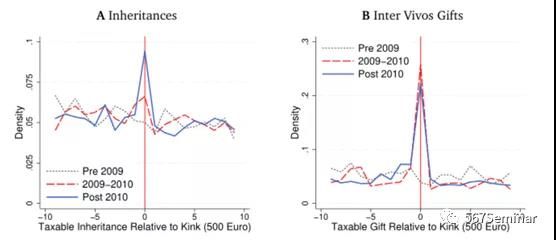

为验证这种群聚能否反应对税收的回应。本文利用2009年调高近亲遗产与赠与税税级临界点的改革,验证2009年前后(对应改革前后)近亲遗产和生前赠与是否会群聚到新的弯折点。研究发现:对两种财产转移类型,群聚到新的临界点(弯折点)只发生在改革之后,说明群聚现象能够说明对税收的回应。

五、遗产税回应的分解

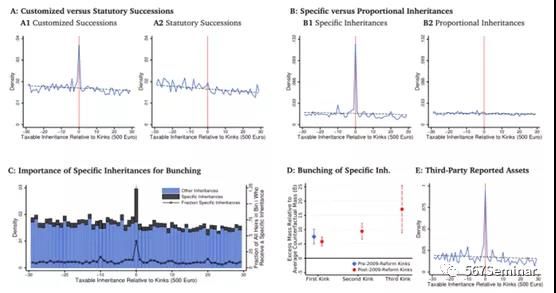

遗产税适用于死亡时(不确定事件),并通过激励调整行为来影响双方(捐赠者和受赠者),本节进一步探讨遗产税和赠与税影响纳税人行为的方式。第一,研究群聚的异质性,即捐赠者是否通过设立遗嘱(按个人意愿定制遗嘱)或者不设立遗嘱(按法定继承)情况下的群聚现象,研究发现群聚只出现在设立遗嘱的情况下,若捐赠者财产按法定继承规则分配,则不会出现群聚现象。第二,将近亲间转移中设立遗嘱的样本进一步分为特殊遗产(如古董、字画等收藏品)和比例遗产,研究发现仅在特殊遗产中出现群聚现象。第三,为间接的说明群聚现象反映的是捐赠人的决定,本文在继承者无法谎报的情况下验证群聚现象是否存在。只考虑在设立遗嘱或捐赠人只拥有金融资产的情况下的财产转移(占总遗产的34%),因为第三方金融机构在捐赠者死亡时报告并冻结其资产,使得获赠者无法谎报或隐瞒其获得的财产,结果表明在弯折点处出现了大量的群聚。综合上述研究,可以说明对遗产税和赠与税的行为回应是通过捐赠者规划遗嘱的方式,而非继承人谎报其获得的财产。

六、结论

本文引入了一个双重弯折的群聚分析框架,并利用它检验了德国遗产税和赠与税的影响。关键结论有两个:一是征收遗产税和赠与税会引发短期的财产规划行为,其中捐赠者参与遗嘱规划的方式占据主导,能够解释82%的财产转移行为;二是就弹性而言,这种影响是适中的,应税赠与的弹性小于0.1,应税遗产的弹性甚至小。该结论具有一定的冲击性,因为通常这种影响被认为是较为明显的。

从政策角度来看,适中的弹性说明遗产税和赠与税带来的行为回应不会严重干扰税收。同时,本文强调了过渡区的效率的问题,尽管弹性很小,但带有过渡区的税率表导致的边际税率不连贯性扭曲了捐赠者行为。通过设立更加平滑的税率表可以实现帕累托改进的结果。

推荐理由:

推荐本文的第一个理由是本文对群聚分析法的应用。群聚分析法可以有效解决政策评估中的外生性问题,准确识别出政策实施后的市场反应,并可以通过与其他模型的结合实现对理论经济参数的估计,具有极大的理论和实践价值。群聚分析法目前在国内的应用尚处于起步阶段,有待进一步挖掘。推荐本文的第二个理由是遗产税和赠与税的开征一直是国内税制改革的热点话题,本文的研究内容和研究思路具有较大的借鉴意义。需要注意的是,在德国背景下的研究并不具有普适性,其中最关键的影响因素是各国的制度特征。若处在税收制度漏洞较大或者没有逃税和规划遗嘱机会的背景下,税收可能会引发更大程度的扭曲行为。此外,本文集中在遗产转移的前30%群体,对其余部分的财产转移行为几乎没有经验证据。这些问题都是未来进一步研究的重点。