推文作者: 中南财经政法大学财政税务学院 马婷钰

原文信息: Kumler T, Verhoogen E, Frías J. Enlisting Employees in Improving Payroll-Tax Compliance: Evidence from Mexico[J]. Review of Economics and Statistics, 2020: 1-45.

原文链接: columbia.edu/~ev2124/research/KumlerVerhoogen&FriasREStatforthcoming.pdf

一、引言

财政能力不足,无法筹集足够的财政资金向公众提供公共产品和服务,是制约发展中国家经济发展的重要因素。在逃税严重以及弱征管能力的背景下,如何提高发展中国家的财政能力是政策制定者所关心的核心问题。基于发达国家背景的研究表明,通过第三方报告披露雇员的工资能够显著削弱企业的逃税动机,提高企业的纳税遵从度。那么,在发展中国家企业报告工资的准确程度究竟又有多高?本文试图回答以上问题。

本文首先通过构建一个简单的局部均衡模型不同类型公司的纳税遵从情况进行了分析,并提出如下两点理论假设:(1)均衡状态时,逃税程度随企业规模的提高而下降;(2)在各个企业中,养老金收益率上升会削弱企业低报工资的动机。

利用墨西哥社保部门的行政数据以及国家统计局的城镇就业调查数据,本文实证分析了正规部门雇员工资的低报情况以及养老金征管体制改革对企业报告工资变化的影响,样本区间为1988-2013年。根据两组数据中工资差异的中位数、均值及工资分布中的差值,本文构建了三种方法来度量企业的逃税程度。结果表明,墨西哥的正规部门在工资报告上存在严重的低报现象,其逃税程度随企业规模变大而降低。

1997年7月起,墨西哥的养老金征管体制由现收现付制转为完全积累制。改革后,个人退休后所领取的养老金金额与其退休前工资紧密挂钩。本文通过模拟两种制度下个人养老金的情况,发现年轻雇员相比与年老雇员更加偏好完全积累制模式。因此,利用养老金征管体制改革为准自然实验,本文实证考察了改革前后企业逃税行为的变化情况。结果表明,在养老金激励下,企业报告工资的准确程度有所提高并且逃税程度也有所下降。

与本文相关的文献主要有以下三支:(1)企业的纳税遵从行为。本文从集约边际的视角,考察了公司内部报告工资准确性的变化情况;(2)有关企业逃税的度量方式。本文首次将家庭层面的工资数据与企业层面报告的工资数据进行了比较,构建了三种不同的逃税测度方式;(3)面对经济激励,政府和微观个体的非法行为如何做出反应。

二、制度背景

1944年,墨西哥社保部门IMSS成立,社保基金运行模式采用现收现付制(PAYGO scheme)。到20世纪80年代后期,财政支出压力加大和人口老龄化等问题日益突出。为保证财政的可持续性,1995年12月墨西哥开始进行养老金制度改革,直至1997年7月1日开始实行完全积累制(PRA scheme)的运行模式,为每位雇员建立养老金个人账户。

在原有的现收现付制运行模式下,雇员需缴纳满10年方可在退休后以最低标准领取养老金。其金额确定依据个人在退休前五年的平均名义工资来确定。而在20世纪80年代,拉美国家遭遇了严重的经济危机,自1982年起六年间通胀率始终保持在50%以上的高位,在1987、1988年两年甚至于超过100%,因此公众强烈要求提高养老金水平。面对公众压力,1989年国会将最低退休金标准提高至最低工资的70%,到1995年逐步提高到最低工资标准。但在高通胀率和最低养老金限额逐步提高的背景之下,在养老金改革前以最低养老金标准领取的雇员占比依旧居高不下。

在实施养老金制度改革之后,由雇员,雇主和政府三方共同缴纳养老金个人帐户,每位雇员的个人账户由专门的养老金管理公司(AFORE)进行运营。改革后的最低养老金标准参照按CPI进行调整后的最低工资执行,领取资格也由从缴纳满10年延长至25年。

参考Aguila (2011),本文模拟了养老金改革前后个人养老金的情况。表1展示了模拟的结果,可以看出,年轻雇员相对来说偏好改革后的完全积累制模式,而在同一年龄层内,该模式对高收入者的吸引力更大。

三、理论模型

本文在此通过一个简单的局部均衡模型来刻画不同类型公司的纳税遵从情况。在此模型中,雇主雇员合谋以低报工资,企业可以垄断生产且不同企业在生产率上存在异质性。

均衡状态时,逃税程度随企业规模的提高而下降。

由此可以得出本文的第二个理论假设:在各个企业中,养老金收益率上升会削弱企业低报工资的动机。

四、数据来源

本文所使用的数据主要包括以下两套:(1)企业报告的员工工资数据(IMSS Sample):该数据从墨西哥社保部门的行政数据中获取,其中包含详细的员工个人信息,如性别、年龄、日度工资和家庭住址等。为便于分析,本文进一步将样本限制在制造业、建筑业和零售餐饮业16-65岁的男性样本,将个体收入来源最高的工作定义为其现在的工作,工资以每年6月30日的金额为基准,并剔除了个体经营者的数据。(2)家庭报告的各成员工资数据(ENEU Sample):该数据从墨西哥统计局的城镇就业数据中获取。墨西哥统计局自1987年起,在本国最大的16个城市进行开展城镇就业调查,后续又进一步扩大了调查范围,在数据中包括个人是否享有社保,以及所在企业规模大小等问题。为保证数据之间的可匹配性,本文将样本限定在最初的16个城市,数据样本期为1988-2003年。除此之外,本文将日工资在3美元以下的样本进行了剔除。表2展示了描述性统计的结果。

五、实证模型及结果

接下来,本文首先对企业数据和家庭数据的工资分布直接进行描述分析。图2展示了两组数据中的日度税前工资分布情况,图3则进一步将样本限制在工资小于20美元的范围内,其中竖线表示最低工资标准。可以看出,企业报告工资分布在家庭报告工资分布的左侧,并且在略高于最低工资标准的地方,企业报告的工资存在聚束。进一步按照企业规模大小分组考察其工资分布的情况,如图4所示,工资分布在最低工资之上的聚束随企业规模的增大而逐渐变少,表明了企业的纳税遵从度在不断提高。当然也要注意到,在部分大企业仍然存在着聚束现象,说明其存在低报工资的情况。

为考察企业的纳税遵从情况,本文通过以下三种度量方法来测度企业的逃税行为:(1)家庭数据中的雇员实际工资中位数与企业数据中的雇员税后工资中位数之间的差额,以对数形式表示:

(2)将(1)中的中位数替换为均值重新计算;(3)通过非参估计计算图2中两组工资分布的差距。

据此本文实证分析了不同雇员年龄段、不同企业规模以及不同行业的逃税行为,样本期为1990年。表3展示了横截面回归的结果,从不同年龄段来看,逃税程度随雇员年龄增加而下降;从企业规模来看,逃税程度随企业规模增加而下降,这与图4中的结果也保持一致;从行业来看,逃税程度由大到小依次是建筑业、制造业和零售餐饮业。

最后,本文分析了在养老金制度改革后,不同年龄段的逃税行为会如何变化。从图5可以看出,年轻群体的逃税程度最为严重,而在征管体制改革之后,这类人群的纳税遵从度的提高程度也最为明显。

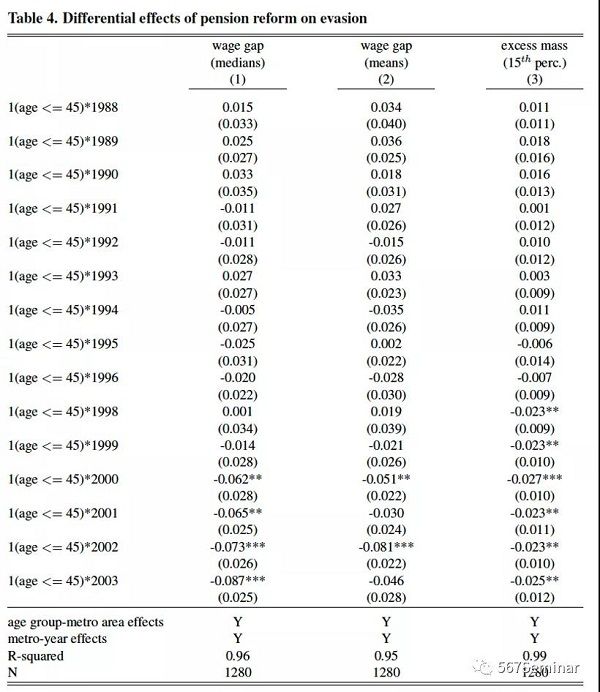

本文继而使用双重差分的估计方法进行了实证检验。根据表1中的模拟结果,本文以45岁为界将5组人群进行划分,不大于45岁的雇员落入处理组。交互项的设定为各年的虚拟变量交乘年龄是否不大于45岁的虚拟变量进行交互,以改革年份1997年作为基准组。同时,模型中也分别控制了城市和年份、年龄的交互固定效应。

表4的估计结果表明了平行趋势的成立,在改革之后的结果与理论模型也保持一致,即年轻群体的逃税程度有所下降。本文也排除了两组数据中对就业的度量方法差异所产生的影响。但是,本文的估计结果仍然可能面临如下问题, 一是家庭调查的结果可能会随时间及家庭成员的年龄变化而变化,二是本文在此并没有考虑雇员对两种养老金运营模式的期望收益之间的差异。

六、结论

如何提高企业的纳税遵从度是许多发展中国家亟待解决的重要问题。本文利用1988-2003年墨西哥企业数据和家庭调查数据,考察了在正规部门工资报告的情况。结果表明,在墨西哥征管条件较差的环境之下,正规部门中正式雇员的工资存在着严重的低报现象。利用1997年的养老金征缴体制改革为准自然实验,本文发现改革之后企业的逃税程度有所下降,主要是由年轻雇员纳税遵从度的提高所带来的。

推荐理由:

本文同时使用墨西哥行政数据和家庭调查数据,发现在正规部门存在着严重的工资低报现象,企业逃税行为广泛存在。而在养老金征管体制改革的经济激励下,企业报告工资的合规性有所提高。当前中国也进行了一系列的社保体制改革,本文为研究中国社保体制改革对公司内部行为的影响具有很强的借鉴意义。