推文作者: 华中科技大学管理学院 李钧洋

原文信息: Johnston, Andrew C. 2021. "Unemployment Insurance Taxes and Labor Demand: Quasi-Experimental Evidence from Administrative Data." American Economic Journal: Economic Policy, 13 (1): 266-93.

原文链接: https://pubsonline.informs.org/doi/pdf/10.1287/mnsc.2019.3451

一、引言

在美国,雇主支付失业保险税(Unemployment insurance,UI)为员工的失业保险福利提供资金。UI税是一种动态工资税(Dynamic payroll tax),即公司工资税税率与裁员人数相关,企业裁员人数越多,对应的应税税率也越高,反之也越低,因此每家公司都有自己独特的工资税税率。这一制度带来的一个意外后果是,陷入困境而不得不裁员的企业将会承担最大程度的税收负担,从而导致在社会失业率已经很高且企业面临压力情况下,抑制企业的劳动需求。已有文献大多集中关注失业保险福利在通过减少劳动力供给延长失业中的作用,却忽略了失业保险福利背后的动态工资税对公司劳动力需求的抑制后果。

衡量UI税的劳动力需求效应存在两个主要的挑战:(1)工资税税率和企业行为的微观数据是非公开的;(2)税率的内生性使得研究很难识别出因果效应。本文利用美国佛罗里达州所有工人和公司的微观数据,并使用拐点回归(Regression kink design,RKD)的设计消除潜在因素对结果的影响。研究结果表明,动态工资税存在悬置效应(Overhang effect),即工资税的增加显著减少了企业的招聘,但并不会影响企业裁员、现有员工的离职和收入。平均而言,企业工资税税率每提高1个百分点,企业的年招聘率减少了2.8%,就业减少了1.5%。该结果表明企业对UI税增加的反应很大,大约相当于劳动力需求弹性为4的结果。企业的反应程度较大主要是由于动态工资税是一项人头税,受到资金约束的企业表现的效应更显著导致的。

二、失业保险税的背景

美国联邦政府授权每个州管理一个失业保险项目,下岗工人可以每周从中领取福利补贴。为了资助这些福利项目,公司需要支付动态的工资税。对于离职员工多的公司而言,领取失业保险金的人更多,因此公司缴纳工资税的税率就会上升;当前离职员工的人数减少时,公司的税率就会下降。企业的税率以年为周期变更,更新时间为每年的年初。

佛洛里达州内公司i在t年的税率计算公式如下:

其中参数α和λ由国家根据收入平衡的需要而改变,每年略有不同;参数BR为各公司的福利率(benefit ratio),它由一个公司的前员工在过去三年中获得福利的成本除以该公司在同年应税工资的总额计算得出,具体公式如下:

根据工资税的计算公式可知,企业的税率是福利率的函数。工资税率随着福利率的增加而上升直到最大值5.4%,从而产生了税率的一个扭结(Kink),如图1所示:

公司根据离职员工的基础工资支付相应的税额,员工的基础工资相同意味着UI税是一种人头税(Head tax)——即对公司雇用的工人数量的征税,而非对支付的工资总额。这将能解释部分UI税的劳动力需求效应。在累进所得税下,经济衰退期间平均边际税率自动下降。累进税制削弱了冲击的规模和持久性,而UI税则刚好相反。

图2显示了失业与UI税的支付随着时间的推移而变化的情况。在失业率居高不下的情况下,税收迅速增长,在就业完全恢复之前趋于峰值,税收紧跟失业率的模式,滞后了8个季度。然而图中没有体现出存在的较大异质性,即陷入困境的公司面临的税收增长要比稳定的公司大得多。

三、数据来源

了解UI税的就业成本,所必需的是工人和企业层面与企业工资税率相关的纵向数据。本文的数据是2003年至2012年弗洛里达州所有工人和公司的行政记录,样本覆盖了1700万余名工人工资、89万余公司档案以及270万余人次的索赔记录。

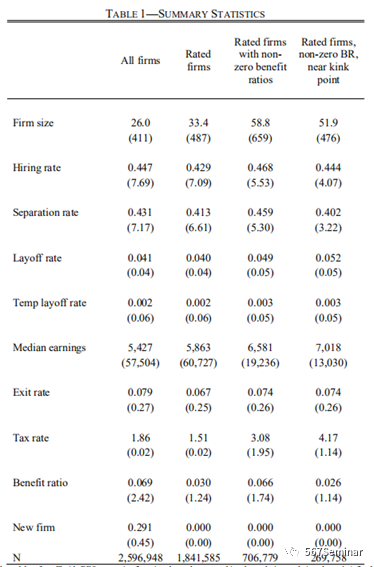

作者用这些记录计算了每个公司的就业情况以及新雇佣和裁员的数量,在分析中排除了最新建立的公司和最低税率的公司,因为他们没有面临与Kink有关的税收差异。最终汇总统计数据如下:

由表1可以看出,处理后的样本中,公司的平均雇佣人数为58.8人。一个具有代表性的企业每年的平均雇佣比例为46.8%,离职率为45.9%。作为参考,离职率的数据与公共使用的LEHD数据基本吻合。表中还显示,每年约有7.9%的公司消失,其中成立时间短且规模较小的公司退出市场的速度更快。

为了将kink附近的公司与其他公司进行比较,作者给出了所有公司和相关分组中接近Kink附近公司的统计数据。分析显示,尽管这些公司的入职率和离职率相似,Kink周围的公司规模更大、成立时间更长。

这套数据的局限性在于,如果员工不主动要求享受UI福利就无法区分裁员和离职,因此造成一定的测量误差。然而,由于裁员为实证分析中的被解释变量,只有在测量误差与自变量相关的情况下才会导致估计中的偏差。

四、悬置效应

Kink确定了近期裁员的公司内工资税税收带来的影响,这意味着Kink反映了局部平均处理效应(Local average treatment effect,LATE),估计得到的LATE即为“悬置效应”。

由于企业的税率取决于其自身因素,工资税税制导致税率产生的一个Kink使得本文能够比较相似公司的行为。作者将公司的行为(关于雇佣、就业、离职、裁员和平均工资)建模为运行变量(企业的福利率-Kink点)的连续函数,以此估计企业税率的影响。税收公式每年都有微小的变动,故本文实现了一个模糊拐点回归,使用税收公式中的Kink来衡量税率:

Rit是企业i在t年的UI税率,vit是运行变量即福利率,kt是运行变量中t年Kink点的值,Dit为0-1变量,当企业i在t年的税率超过阈值时取值为1。

为了评估未观察到的公司差异对估计的影响,作者利用面板数据,并且根据前人的研究成果,选择了对各种估计结果都稳健的最优带宽。

(1)自然实验的诊断

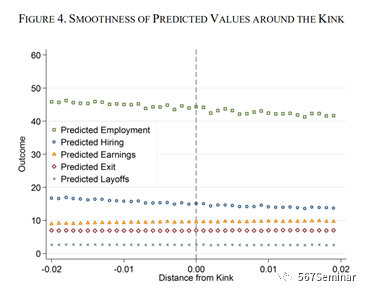

无偏估计的结果依赖于两个假设:首先是福利比率不能对企业行为产生Kink的影响,其次是结果的未被观测到的影响因素必须在Kink点处平滑。为了探索其他因素在Kink周围的变化,作者使用数据中的所有先决协变量构建协变量指数进行测试。结果如图4所示。

图4中绘制了运行变量上的每个协变量指数,显示协变量在Kink处的变化非常平稳。为了更正式地检验协变量的平衡性,作者使用协变量指数为结果变量估计拐点回归模型。结果显示模型中的Kink非常小,且多为错误的。

另一个影响RKD设计的关键问题是企业是否能够精确地操控自身的税率,因为这可能会导致估计中的选择偏差。经分析,由于企业难以控制离职员工所获得福利的成本,且该成本变量离散地以周为周期增加,公司不可能操纵Kink的位置。

(2)结果与稳健性

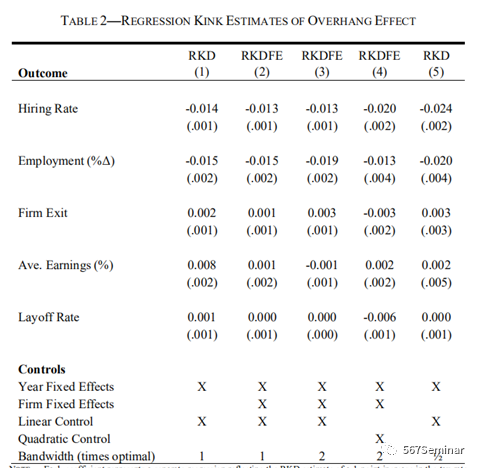

主要回归结果如表2所示:

结果显示,税收每增加1个百分点,企业税费相应地提高70美元/员工,Kink处的公司平均税收增加了3580美元。税率增加1%还使得公司的年度招聘率降低1.3百分点,招聘人数降低2.8%,公司规模相应下降了1.5%。这些结果是在劳动力需求弹性为4的条件下得到的。同时结果发现,税收变化不会影响员工的收入,也不会导致裁员。

本文通过改变带宽发现,估计的结果相对稳定。作者另外进行了一些安慰剂检验,得出主要估计结果是显著且稳健的。

作者在图6和图7中绘制出了公司和年份固定效应,从而可视化主要效应结果中的Kink。图6的panel A显示了招聘数据存在明显的拐点,panel B中使用其他年份进行的安慰剂检验结果进一步证明了税率的作用。

(3)劳动力需求效应机制

研究结果中雇佣和就业的反应相比典型的劳动力需求弹性所隐含的反应是较大的,其中有两个主要因素在发挥作用:首先,Kink点附近的公司收到资金限制,这会产生很大的劳动力需求响应;第二,UI税为一种人头税,在税收增加时,这种税制会给就业带来相当大的下行压力。

为了评估资金约束在多大程度上放大了“悬置垂效应” ,作者研究了这种效应是否会随着资金流量的不同而改变。主要的估计结果如表4所示。

表4中结果显示,相对增长期而言,在经济衰退期税收降低雇佣人数的程度更大。对于受到资金约束较多的行业来说,这种影响更加显著,那些容易获得信贷的行业受到的影响可以忽略不计。

五、总结

美国各州制定的动态工资税政策存在着双重目的,既为失业保险项目筹集资金,又抑制企业的裁员行为。本文利用拐点回归分析补充了相关研究,衡量了UI税增加的劳动力需求效应。研究结果显示,UI税对企业的劳动力需求存在显著的影响,税收增加时企业的招聘行为明显减少。导致该结果的主要原因为:UI税增加的公司是由于经营不善而裁员的,且UI税作为人头税,很大程度的提高了劳动力需求的弹性。

推荐理由:

美国失业保险税政策的制定目标是保证离职员工的福利补偿,然而作者发现UI税在确保企业支持失业保险项目的同时,抑制了企业的劳动力需求,降低了社会的总体就业。该研究结果对于我们研究失业保险具有重要的启发意义。同时作者在实证分析中,巧妙地利用拐点回归的研究设计消除内生性问题,也非常值得我们学习。