推文作者: 华中科技大学管理学院 黄永颖

原文信息: Chen Z, Liu Z, Serrato J C S, et al. Notching R&D investment with corporate income tax cuts in China., October 2020, American Economic Review Forthcoming.

一、引言

“创新是经济增长的引擎”,各国政府依据这一信念出台了各种税收激励政策刺激企业R&D投资。虽然这些政策旨在刺激R&D的实际投资,但企业也可以通过将其他管理费用标记为研发费用的方式骗取税收优惠。这种操纵行为(Relabel)引发了以下几个值得思考的问题:(1)企业报告的R&D中,实际发生和操纵的比例各占多少?(2)操纵行为如何影响R&D投入产出比的估计?(3)由于企业存在操纵行为,政府应该出台什么样的税收激励政策刺激企业的R&D投资?

本文借助中国高新技术企业认定项目(China’s InnoCom program,以下简称CIP)并使用2006-2007年工业企业数据和2008-2011年税调数据逐一回答了上述问题。本文首先发现企业研发强度存在群聚(Bunching)现象,这主要是企业操纵研发费用导致的。其次,本文构造了两期理论模型刻画企业最优R&D投入决策和操纵行为,发现企业报告的R&D有24.2%是操纵的。对R&D的投入产出估计表明,实际发生的R&D每增加100%,企业生产率提高9%。再次,政策模拟表明,当CIP设定的研发强度和优惠税率越低时,生产率较低、调整成本较高的企业越有可能享受税收优惠。如果政府无法准确识别企业的操纵行为,那么CIP是一项比税收抵免更加有效的政策。最后,本文发现CIP的溢出效应能够改善社会总体福利。与已有文献相比,本研究丰富了有关税收激励如何影响R&D投资的相关文献,也进一步拓展了群聚方法的应用范围。

二、制度背景

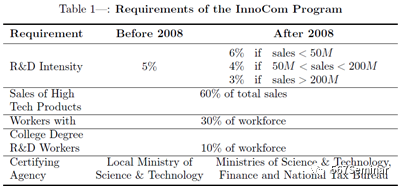

在2008年之前,中国企业所得税实行的是双税率制度,内资企业为33%,外资企业介于15%-24%之间。2008年之后,内外资企业统一为25%。为了鼓励企业创新,中国政府实施了CIP,凡是符合该政策的企业均可享受15%的优惠税率。在2008年之前,这一政策要求所有企业的R&D投入占同期销售收入总额比例不低于5%。2008年之后,该政策对不同规模企业设定了不同的研发强度条件,如下表所示。认定部门也由原来的地方科技部门变更为科技部、财政部和税务总局,审批程序变得更为严格。在中国现行会计制度准则下,企业研发费用是管理费用的二级科目,这为企业将其他费用标记为研发费用提供了可能。因此,在严格的审批认证制度下,企业报告的R&D金额几乎不可能源于逃税动机,而是将其他费用标记为研发费用导致的。通过对税务总局、企业高管的访谈,本文也进一步证实了这一观点。

三、直观证据

1.R&D的群聚现象

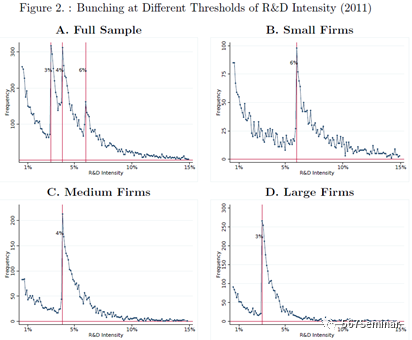

由于InnoCom项目规定了企业研发强度的最低要求,因此企业很有可能调整研发投入水平以满足政策要求,导致群聚现象的产生。如下图所示,在政策规定的研发强度临界值附近,企业数量明显增加,证明了CIP确实会对企业的R&D投入产生激励作用。进一步,本文对样本进行反事实估计,发现在2009年和2011年,群聚区间内企业的R&D投资水平分别提高了5.4%和10.3%。从2011年来看,大约有79.6%的企业不会对政策做出反应,这说明部分企业受到了R&D调整成本和注册成本的约束,选择不对政策做出反应。

2.企业的操纵行为

本文进一步探讨了企业的群聚行为在多大程度上是由于企业将其他费用误报为研发费用导致的。如下图所示,管理费用与销售收入的比值在不同的临界值(3%、4%和6%)附近均出现了明显地跳跃,表明企业确实将其他管理费用标记成了研发费用。

四、模型构建

本文构建了一个同时考虑企业R&D投资决策和操纵行为的两期理论模型,具体分析过程如下:

(1)考虑企业R&D投资决策

本文首先构建了一个基础的两期模型,以刻画企业的R&D投资行为。假定企业的生产率受到当期研发费用和滞后1期生产率的影响,如式(1)所示

第t-1期的研发投入会在t期产生一定的预期利润,设定如下:

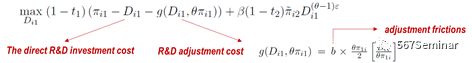

假定所得税税率为比例税率,企业通过选择R&D投资数量使得两期的利润最大化,利润最大化公式和一阶条件如下:

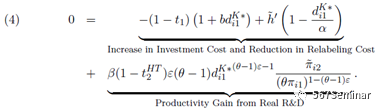

(2)考虑企业的群聚行为

在(1)的基础上,本文进一步引入ICP的相关参数,以研究企业的群聚行为。假定高新技术企业的所得税率为t2HT,非高新技术企业的所得税率为t2LT,被认定为高新技术企业的研发强度临界值为α,第1期企业的研发强度为di1,具体关系如下所示:

接着,本文用企业价值与销售额的比例刻画企业选择不同行为所能产生的收益。其中,企业群聚行为所能创造的收益如下:

反之,当企业不对政策做出任何调整时,R&D投入能创造的收益如下:

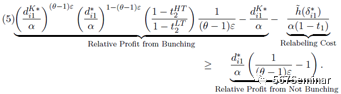

如果群聚行为能创造的收益大于企业不做出任何反应所能产生的收益,那么di1*<α的企业就会产生群聚行为,决策模式如下:

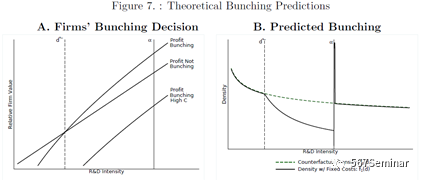

下图刻画了企业是否产生群聚行为的决策过程。从图中可以发现,研发强度介于d*-和α之间的企业会选择群聚行为。当企业R&D投入的调整成本过高时,企业群聚行为所能创造的收益要始终小于企业不做出任何反应的收益,因而企业选择不对政策做出任何反应。

(3)考虑企业的操纵行为

从(2)来看,群聚行为能够为企业带来额外的收益,因此企业有足够的动机去调整研发强

此时,企业是否选择群聚的决策模式如下:

从下图来看,当企业可以通过将其他费用标记为研发费用的方式达到政策条件时,产生群聚行为的企业数量明显增加。

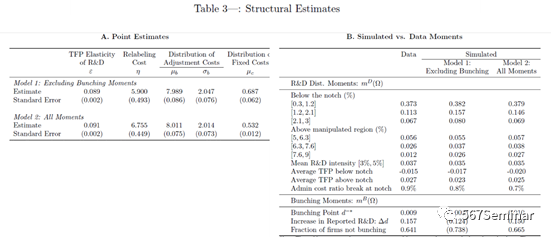

五、模型估计

本文利用模拟矩估计的方法对模型参数进行求解。如下表所示,求解的模型能够较好地刻画数据特征。ε的估计值为0.089,意味着当企业真实R&D的投入增加100%,生产率提高8.9%。估计结果发现,报告的R&D有24.2%的比例是通过操纵管理费用产生的。

除此之外,本文还利用模型对政策进行模拟。首先,我们改变研发强度的临界值以及优惠税率的设定。如下图所示,当研发强度的临界值设定的越低、税率优惠力度越大,生产率较低、调整成本较高的企业越有可能产生群聚行为。当研发强度临界值设定为0.03,优惠税率设定为15%时,税收-R&D弹性数值(tax-to-R&D elasticity)为2.5,意味着提高1单位R&D,需要花费的税收成本为2.5单位。

接着,本文将CIP与美国研发费用的税收抵免政策进行比较。当企业不存在操纵行为时,税收抵免政策的税收-R&D弹性数值约为0.15,远小于2.5,说明此时税收抵免政策更有效。但是,当我们考虑企业操纵行为时,税收抵免政策的税收-R&D弹性数值约为4.13,要高于2.5,说明CIP更有效。

最后,本文还考虑CIP对社会福利的影响。首先,我们假定CIP不存在任何的正外部性,测算发现CIP会使得社会总福利下降0.14%。接着,我们考虑研发强度临界值设定为0.03、优惠税率设定为15%时,CIP需要存在多大的正外部性才能使得社会总福利水平只下降0.14%(只针对大规模企业样本),发现这一数值为0.069。而从已有研究来看,CIP的实际正外部性数值约为0.2。代入计算发现,CIP会使得社会总福利水平提高0.27%。

研究结论

本文利用中国税调数据和工业企业数据发现CIP会促使企业提高报告的R&D水平,从而产生群聚行为(notch)。报告的R&D有24.2%比例是由于企业将其他管理费用标记为研发费用导致的。如果认定为高新技术企业的研发强度临界值越小,优惠税率越低,企业在临界值附近集聚的数量就越多,操纵费用的动机更强烈。考虑企业操纵行为的情况下,CIP比税收抵免政策更加有效,而且该项政策在一定程度上能够改善社会的总体福利水平。

推荐理由:

非线性的税收激励政策在现行的中国税收制度下是较为普遍的。本文利用群聚分析(Bunching analysis)和结构估计(Structural estimation)方法探讨了企业如何对非线性的税收激励做出反应,这对我们研究其他类似的税收政策具有较大的启发意义。研发费用加计扣除也是激励企业R&D投资的重要政策,它与税收抵免、高新技术企业认定项目又有什么区别呢?这是未来研究值得探讨的话题。