推文作者: 中南财经政法大学财政税务学院 马婷钰

原文信息: Liu L, Schmidt-Eisenlohr T, Guo D. International Transfer Pricing and Tax Avoidance: Evidence from Linked Trade-Tax Statistics in the United Kingdom[J]. Review of Economics and Statistics, 2020, 102(4): 766-778.

原文链接: https://doi.org/10.1162/rest_a_00871

一、引言

跨国公司在世界范围内的经济活动伴随全球化进程日益活跃,与此同时,为规避纳税义务,跨国公司会采取多种方式进行国际避税。通过操纵转让定价,在关联交易中采取向低税国“买高卖低”,高税国“买低卖高”的策略,将利润从高税国转移至低税国,是其实现国际避税的重要途径。这种行为使得税务部门筹集财政收入更加困难,也给一国税收收入带来了损失。

本文利用英国制造业跨国公司2005-2011年的贸易和税收数据,对其操纵转让定价进行国际避税的行为进行了检验。首先,本文考察了英国与东道国税率差异发生变化时,在东道国设立子公司的跨国企业相比于没有子公司的企业,其向东道国出口商品时的定价情况。结果表明,两国间的税率差异每增加1%,企业向低税国出口商品的定价会下降3%。

2009年英国将对跨国企业征税从全球征税原则转变为属地征税原则,此项改革使得跨国公司将境外利润汇总回本国的成本降低,从而可能强化企业操纵转让定价转移利润的动机。利用2009年税制改革作为准自然实验,实证结果表明,改革使得企业向低税国出口商品的定价下降了1.5%,的确强化了企业操纵转让定价的动机。并且,异质性分析发现,企业倾向于向低税率和中税率国家转移利润,以及创新型企业操纵转让定价的动机更强。

相比已有研究,本文在实证上引入了更为灵活的固定效应解决内生性问题。实证结果发现企业倾向于向非避税天堂转移利润,这是与已有研究不同的地方。并且,本文发现企业操纵转让定价转移利润背后可能的逻辑是企业在考虑到政府打击转让定价操纵后,通过扩张出口规模实现尽可能多利润的转移。

二、制度背景及数据

2.1 转让定价

转让定价是指关联企业之间在销售货物、提供劳务、转让无形资产等时制定的价格。跨国企业利用关联企业交易的转让定价,采取在低税国“买高卖低”,高税国“买低卖高”的策略,将利润从高税国转移至低税国,从而实现避税的目的。政府部门为规范跨国企业的转让定价,要求关联交易需遵循公平交易原则(Arm-length principle),即按照市场价格确定关联交易价格。事实上,由于市场上的关联交易众多以及税务部门和企业之间关于交易信息存在不对称,公平交易原则的实现十分困难。

2.2 英国税制改革

2009年,英国将对跨国公司征税由全球征税原则(worldwide taxation)改为属地征税原则(territorial taxation)。全球征税原则要求对跨国企业的全球所得征税,境外所得汇总回本国后纳税,为避免双重征税,境内所得纳税时采用抵免法,使用境外所得抵免后再纳税。属地征税原则仅对跨国企业来源于境内的所得征税,对境外所得采取免税政策。在此原则下,企业将境外所得汇总回本国的成本降低,从而强化了企业通过转移定价将利润留存海外的动机。

2.3 数据来源

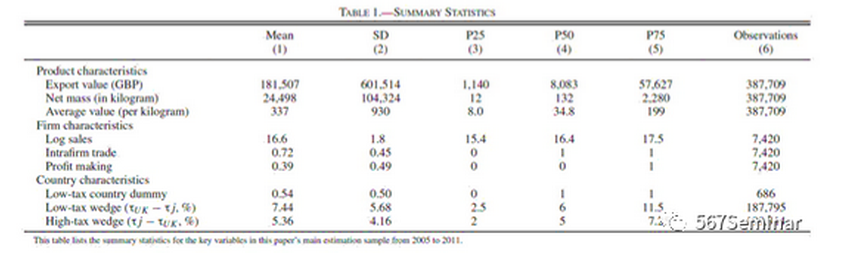

本文所使用的数据主要有以下五套:(1)英国税务海关总署提供的2005-2011年跨国企业的出口数据,其中包括跨国企业ID,产品信息(类型、定价和数量)以及东道国信息;(2)FAME(Forecasting Analysis and Modeling Environment)数据库提供的跨国企业所有权结构数据,其中包括企业母、子公司的区位信息;(3)英国税务海关总署提供的企业所得税纳税记录;(4)世界银行和佩恩世界表(Penn World Table)提供的东道国经济特征数据;(5)毕马威提供的各国企业所得税法定税率。描述性统计见表1。

三、实证策略与结果

利用英国2005-2011年的贸易税收数据,本文验证如下三个假设:(1)转让定价操纵(Transfer Mispricing)。企业向低税国出口商品的定价低于市场价格,且随两国税率差距扩大而下降。(2)税收体制。2009年英国针对跨国企业征税的改革会进一步强化企业通过操纵转让定价进行避税的动机。(3)贸易创造。当企业操纵转让定价的动机足够强时,为尽可能多的转移利润,企业选择在低税国扩大出口规模。

3.1 转让定价避税

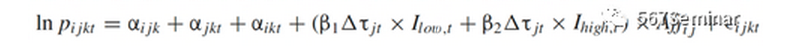

接下来,本文实证检验了英国跨国公司转让定价避税行为的存在,基准模型设定如下:

其中,pijkt表示企业i在第t年向j国出口商品k时制定的产品单价,?τjt ≡ |τjt ? τUK,t |表示国j与英国在第t年法定公司所得税税率差异的绝对值,Ilow,t (Ihigh,t )为东道国在t年的法定税率是否比英国低(高)的虚拟变量,Affij表示跨国公司i在j国是否至少有一个分支机构的虚拟变量。αijk表示特定市场上企业j对产品k的平均定价,此变量控制了企业层面可能的影响因素;αjkt表示t年所有企业向j国出口产品k的平均定价,此变量控制了所有企业面临的影响产品供需的冲击;αikt表示企业i在t年对产品k的平均定价,此变量控制了产品在所有市场上面临的影响供需的冲击。

考虑到境外分支机构数量在样本期间可能发生变化,本文将企业2015年的所有权结构数据与2005-2015年的企业并购收购数据进行匹配,通过观测前一年企业的并购收购行为确定当年新设的分支机构,依此前推确定样本期间内企业各年新设分支机构的情况,生成虚拟变量Affijt。

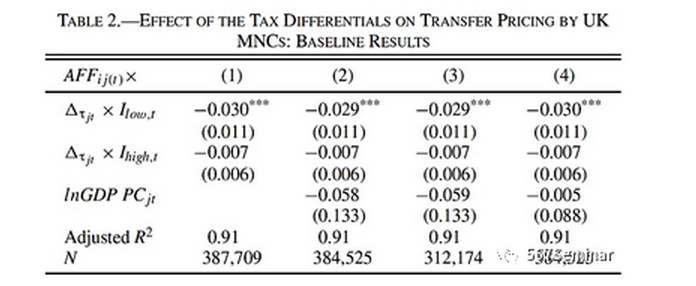

如表2所示,两国之间的税率差异每增加1%,企业出口商品的单价下降3%(列1)。进一步控制东道国GDP与分支机构虚拟变量的交乘项(列2),剔除样本期间子公司数量有所变化的跨国公司样本重新进行回归(列3)以及使用随时间变化的分支机构虚拟变量Affijt(列4),结果均保持稳健。

3.2 英国税制改革的影响

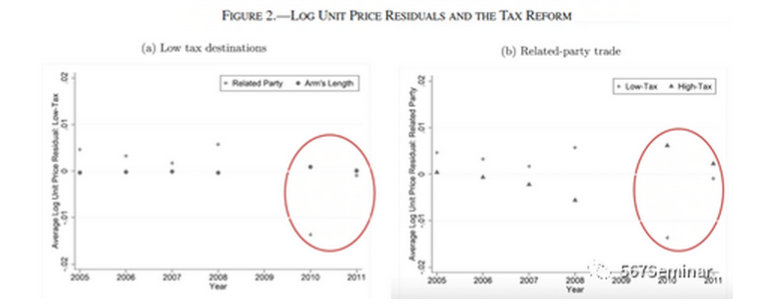

对跨国公司征税从全球征税原则转为属地征税原则是否会强化企业的转让定价行为?图2直观描述了改革前后在低税国和高税国的关联交易价格残差的变化情况。结果表明,改革之后在低税国的关联交易价格下降,而在高税国的关联交易价格则呈现上升趋势(b图),并且低税国的关联交易价格相比于市场价格出现明显下降(a图)。

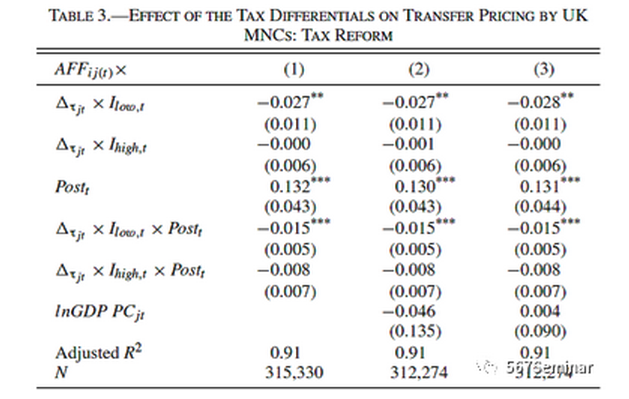

实证检验的结果如表3所示,改革使得产品单价进一步下降了1.5%(列1),改革的确强化了跨国企业通过转让定价进行国际避税的动机。

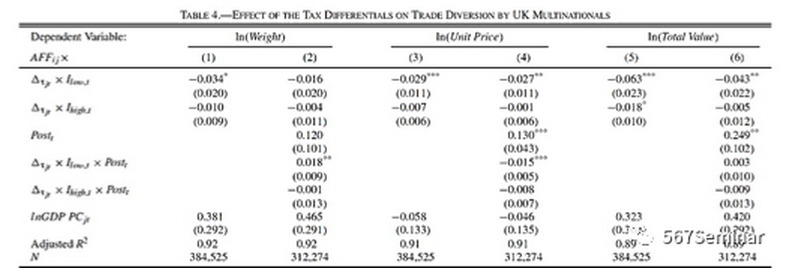

3.3 机制检验:贸易创造

将基准模型中的被解释变量pijkt替换为产品数量重新回归,表4结果显示,税率差距的扩大并未使企业的出口规模扩张(列1),而在税制改革之后产品的出口量显著上升(列2);并且,企业的出口商品总价值随两国税率差异的扩大而减少(列5),税制改革后总价值则有所提高(列6)。

本文继而定量测算了企业转让定价的避税规模。在2010年,英国跨国企业通过转让定价将8.4亿英镑的利润转移到低税国,造成了英国2.3亿英镑的税收收入损失,约占企业所得税收入的7.8%。

3.4 异质性分析

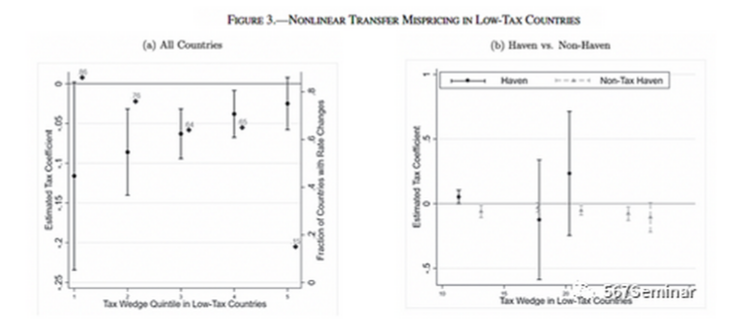

本文将两国间的税率差异五等分后进行回归,图3(a)显示,企业倾向于将利润转移至低税率和中税率国家;按出口地是否为避税天堂划分后分别回归,图3(b)显示,企业向海外转移的利润更多的落入了非避税天堂。

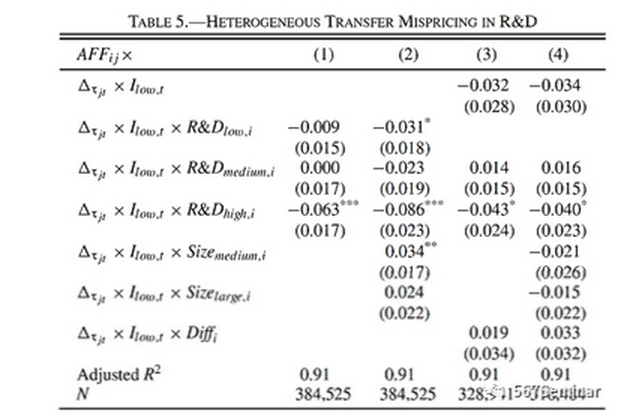

考虑到企业的创新能力高低会影响其无形资产规模和产品生产的专业化程度,从而改变企业通过转让定价避税的决策,本文考察了创新能力不同的企业操纵转让定价的程度。表5结果显示,创新能力越高的企业越有动机通过转让定价避税(列1),进一步考虑企业规模差异(列2)和生产产品类型差异(列3、4)后,结果仍然保持稳健。

四、结论

利用2005-2011年英国跨国企业的贸易税收数据,本文验证了跨国公司在出口商品时通过操纵转让定价进行利润转移的行为,企业向低税国出口时的商品定价低于市场价格且随两国税率差异扩大而降低。2009年英国的税制改革降低了境外利润汇总回本国的成本,进一步强化了企业操纵转让定价的动机。异质性分析的结果表明,企业主要将利润转移至低、中税率国家以及非避税天堂,且创新能力越高的企业越有动机操纵转让定价。

推荐理由:

大量文献关注税收政策对企业转让定价操纵的影响,本文在此基础之上基于英国的背景重新进行了估计,并利用英国税制改革作为准自然实验进行了进一步验证。与已有研究不同的是,异质性分析发现企业将利润更多的转移至非避税天堂,且创新型企业更倾向于操纵转让定价。政府在防范转移定价操纵带来的税收收入损失时,应当更多的关注非避税天堂和创新型企业。