一、全球资本税的缘起

法国经济学家Thomas Piketty的著作《二十一世纪资本论》系统回顾了工业革命以来收入财富的分配历史,研究了财富和收入不平等所引发的社会问题。作者从资本收益高于经济增长会导致收入分化的角度进行理论阐述,利用20多个国家的数据深入分析,研究发现-富人的财富并非源于他们的工作,而是来自于他们的财产,我们正在倒回承袭制资本主义的年代-。

为了应对金融资本主义对收入和财富分配的挑战,Piketty提出征收全球累进资本税,通过征收财富年度累进税的方式构建适用全世界的税收安排。其目的在于管理资本主义制度,终止无限增加的财富不平等,避免金融和银行体系的危机;其优点在于既能保证经济的开放性,又能有效规范全球经济,并且公平的在国家之间以及一国之内分配利益。理论上,全球资本税是切实可行的,原因在于富人的收入往往难以确定,针对资本的直接税可以正确评价其财富贡献能力;资本税往往也是对资本存量寻求最高收益率的一种激励措施,对于确保资产活力有积极意义。尽管这一理想的制度很难被实践,但是仍然为我们衡量其他备选方案提供了有价值的参考点,为打破承袭资本主义和避免资本过度集中提供了一套方案。

《二十一世纪资本论》自出版以来,迅速成为全球经济界、政策界和媒体关注的焦点。围绕-征收全球资本税-这一观点,我们尝试选取了两篇富有代表性的文献来探讨对这个问题的争论,并且给出了Piketty自己对这个问题的回应。

二、全球资本税的争论

(一)Alan J. Auerbach对-征收全球资本税-的驳斥

Alan J. Auerbach and Kevin Hassett(2015)从-征收全球资本税-的数据基础、逻辑演变和政策可靠性三个方面对Piketty提出征收全球资本税这一观点进行了驳斥,并认为征收消费税是一种更为恰当的政策工具。

1、征收全球资本税--Piketty的数据可靠吗?

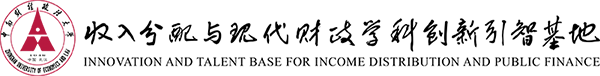

Piketty使用长期历史数据,分析数据变化趋势,会高估财富回报和高收入群体的收入增长。第一,Piketty发现战后收入最高1%群体财富增长迅速,但这种结果源于作者对源数据所进行的调整,我们同样利用作者所提供的方法和源数据进行计算,得出的结果与其著作中一些关键图表给出的值并不一致;同时,我们还利用Piketty的源数据重新绘制了高收入群体收入份额的变化趋势图(FigureⅠ),也不能发现高收入群体收入份额占比的规律性变化。第二,Piketty没有汇报他的估计结果,一个自然而然的问题就是高收入群体财富份额随着时间推移而增长是否具有统计上的显著性,我们利用1970-2007的数据检验发现,尽管估计系数为正,但并不稳健,调整基年会对估计产生影响,如果仅关注样本尾部,系数就会变为负值;第三,Piketty在分析长期时间序列数据时采取了平均化策略,实际上,真是的财富增长情况并不如估计结果显示的那么严重。

2、征收全球资本税--Piketty的理论逻辑成立吗?

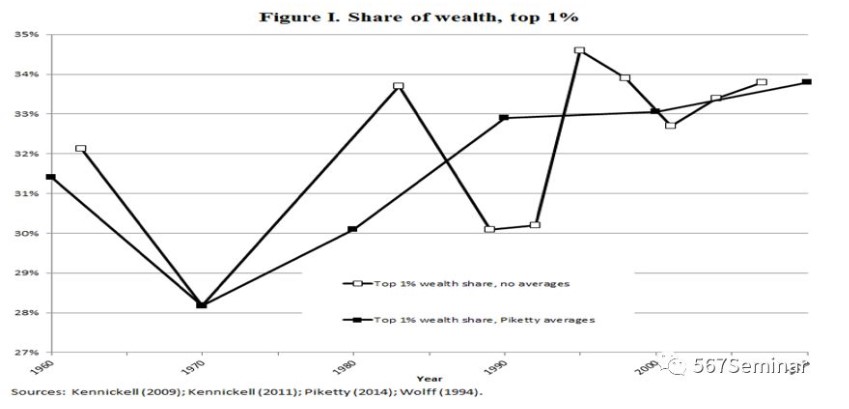

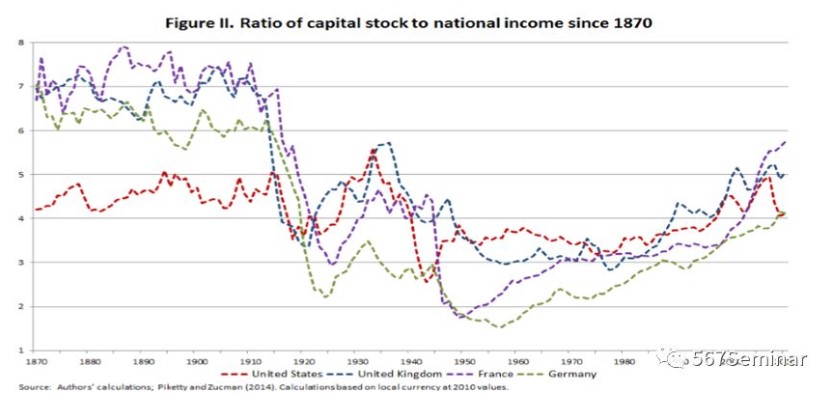

Piketty认为资本回报率(r)和经济增长率(g)决定了经济发展,并提供了理论和实证证据。其基本逻辑在于资本回报率高于经济增长率会导致资本和财富的增速超过经济增长,随着资本深化,资本回报率的下降无法抵消资本产出率的增长,由此导致资本收入在国民财富中所占份额持续上升。但问题是什么样的资本回报率指标才是合理的?我们利用Piketty and Zucman (2014)画出了1870年以来主要经济体的资本回报率趋势图(Figure Ⅱ),发现在正常时期,资本回报率较高,高回报会因经济波动而中断;但经济波动是经济正常增长的一部分,因此估计资本回报率必须将波动的情况考虑在内;进一步地,将资本回报率和经济增长率进行比较时,按照Piketty的建议对资本和财富进行征税,这就意味着税后回报率与经济增长最为相关。但Piketty对长时期资本回报率进行分析时,虽然资本回报高于经济增长,但这仍然不能证明什么,原因在于现代税收体系建立的时间并不长,现代税收体系建立之前的资本回报率并未考虑税收因素。此外,Piketty对税后资本回报的分析存在两个缺点,第一,他使用平均税率分析税后资本收益增长情况,但却探讨了针对高收入群体的政策;第二,他根据国民账户计算税收数据时没有考虑风险因素。因此,我们利用NBER的税后模拟器计算了高收入群体的资本回报率(Figure Ⅲ),估计结果与Piketty的结果存在较大差异。

3、征收全球资本税--Piketty的政策建议可靠吗?

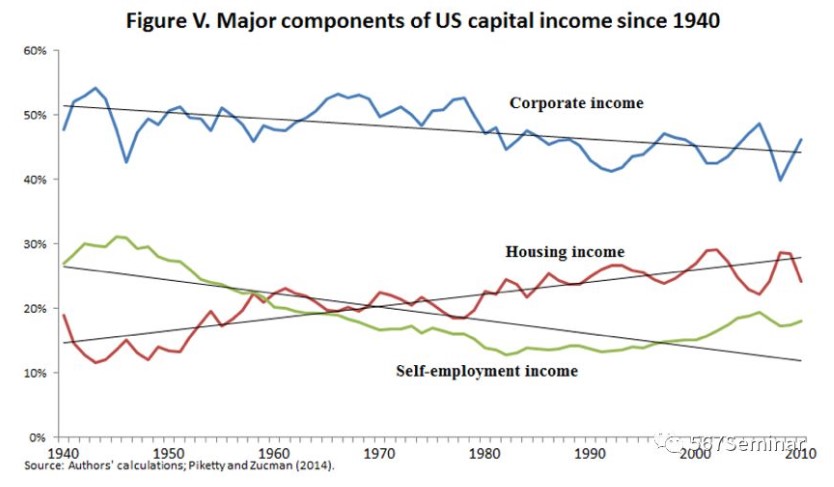

在Piketty的理论中,社会不平等来源于三个方面:资本所有权的不平等、资本回报过高、资本对劳动的高度替代使得资本回报高于劳动回报。基于这个理论,并不能得出征收全球财富税的政策建议,现实情况和理论也存在差距。第一,收入不平等加剧究竟来自哪里?目前少有证据认为世界范围内税前收入不平等是在加剧的,也没有研究表明高收入者的收入更多依赖资本回报。事实上,我们利用Piketty的数据发现,对于高收入群体而言,2/3的收入不平等源自于劳动收入不平等,因此对财富征税不会发挥作用;第二,住房资本的增长是资本积累的主要原因,Piketty的理论不禁让人联想到工人的工作不断被机器所取代,但战后资本收入快速上涨的却并非源于生产性资本的积累,而是因为住房资本的上升(Figure v),住房资本明显不会替代劳动。第三,Piketty忽视了税收和转移支付的作用,税收和转移支付会对不平等进行调节,不考虑这一因素会高估高收入者和低收入者的福利差距。第四,资本的价格与数量问题,资本积累同时来源于资产数量上升和价格上涨,但Piketty将财富总值从财富价格、数量和价格上升原因三个角度进行分解,进而提出征收全球资本税,这一建议并不可靠。

(二)Glenn Hubbard对-征收全球资本税-的质疑

Glenn Hubbard(2015)高度评价了Piketty的贡献,但也认为他提出征收全球资本税以克服财富不平等的税收政策不能解决实际问题,原因有两方面:第一,Piketty的核心分析工具(r>g)并不支持对资本征收更高的税收;第二,当代的社会保险税和消费税能更好的解决Piketty所提出的问题。

1、Piketty的理论基础成立吗?

Piketty认为资本主义生产条件下,国民收入中资本所占份额会持续上升,由此得出征收财富税的政策建议。但这一结论取决于他的基本定理,第一,国民收入中的资本份额(k)来源于资本的真实回报率(r)和资本产出比(k/y),第二,资本产出比等于储蓄率(s)和产出增长率之比(g),即(k/y) = (s/g)。正是从第二条定理中,Piketty得出了政策建议,当资本回报率和储蓄率不变时,如果产出增长率较低,国民收入中资本份额就会上升。但这一理论让然需要实证检验,在生产端,产出增长会影响资本积累和资本回报,因此,产出增长变化时资本回报保持不变并不令人信服。

Piketty的核心命题是资本回报率超过经济增长率,由此导致财富不平等加剧,这也意味着要将财富税作为解决财富不平等的手段。但资本回报率应该如何定义?理论上,税前资本回报率是无违约风险回报率和风险溢价之和,但从投资者的角度来看,将无风险利率与经济增长率进行比较更加合适,因此,Piketty利用国民账户数据得出的资产回报率度量指标是不可靠的;同样的,对于投资者而言,将税后的资本回报率和经济增长率进行比较更有意义,但Piketty在计算税率时,使用了平均税率而非高收入者的边际税率,这样得到的资本回报率是不合适的。Piketty将资本作为一种生产要素,资本所有权会加速集中,资本回报保持不变,产出的增长则意味着资本和劳动的高度替代,但在现实情况里,资本的主要构成是房产,不会对劳动构成替代。

2、征收全球资本税是最佳的政策选择吗?

我们进一步想关注两个基本财政政策问题:第一,Piketty的分析是否准确地模拟了财政(税收和支出)政策对收入和财富分配的影响,第二,Piketty的政策建议是否对财富增长做出了有效回应。

第一个问题的答案毫无疑问是否定的。当前收入不平等的主要原因在于劳动收入不平等,因此应当根据技能、残疾或年龄对低收入家庭或潜在低收入家庭的工作和/或消费制定奖励计划,从而调节收入分配,这也是美国税收和支出政策的核心。Piketty将高收入者的收入和国民收入总值的收入进行比较,忽略了转移支付的影响。

Piketty的提倡征收的财富税会导致极大的效率损失,需要借助其他的政策手段进行干预。第一,Piketty的分析起点就是错的,他的核心论点资本深化和财富集中引起资本对劳动的高度替代,在这样一个模型中,资本税的效率成本相对较高。考虑到税收公平问题,应当选择其他的政策干预措施。第二,厘清不同税收的税基之间的替代关系有助于我们寻找其他的政策干预手段,在Piketty的分析框架里,消费税可以向风险回报和超边际回报征税,但不会向无风险回报征税,因此,征收消费税更有优势,这种税收即有效率。第三,Piketty的模型必须要考虑超边际收益,作为工资税和现金流税而实施的消费税提供了这种可能性,在这种情况下,现金流量比超过公司贴现折旧免税额贴现率的企业就会被征税,因此,无违约风险的超边际投资不会被征税。

三、Piketty如何回应

Piketty(2015)对学术界的这些争论作出了回应,他的回应既包括对现存相关质疑的进一步回答,也包括对理论问题的具体阐述。

资本回报高于经济增长意味着什么?Piketty认为资本回报和经济增长是导致财富不平等的重要原因,尤其是二战以来财富的极端不平等很大程度上源于资本回报高于经济增长。但Pikett并没有认为资本回报高于经济增长是导致二十世纪收入和财富变化的唯一因素,制度变迁和政治因素可能同样会发生作用。除此之外,资本回报高于经济增长对于探讨劳动收入不平等意义不大,劳动收入不平等与我们的理论基础并不存在直接联系。

资本回报高于经济增长会导致财富不平等加剧吗?Piketty认为资本回报高于经济增长会导致长期的财富不平等,尤其是二者差距过大会提高稳态时的不平等程度。在现实中,存在家庭、人口和资本回报等多维度的冲击,这些冲击会影响财富不平等的变化,然而这些冲击导致的财富不平等在长期里会收敛到一个有限水平;但资本回报高于经济增长所导致的财富不平等加剧并不会因为这些冲击而改变。在我们的理论模型里,如果资本回报和经济增长的差距加大,就会导致稳态时财富不平等程度提升;财富向高收入者积聚的速度是资本回报和经济增长的增函数,资本回报与经济增长之差的小幅度上升会加剧财富不平等。

什么样的收入、财富和消费的税制是最优的?Piketty建立一个劳动收入和财富继承的二维不平等模型,由于人口、生产率等因素存在差异,可以认为劳动收入和财富继承不平等之间不存在相关性;在Piketty的模型里,最优的税收政策也是二维的,对劳动收入和财富继承都征收累进税。接下来,引入资本市场不完善的情形,这时就需要对遗产继承和资本收入征收财富税;然而,最优税收公式十分复杂,我们提出了一个简单的经验法则来考虑最优财富税率,即人们应该根据所观察到的不同群体的财富随时间增长的速度来调整税率。虽然假设高收入者财富的增长速度与平均增速一致,但其影响将大不相同。另一种方法是对遗产继承和财富征收消费税,但这种方法并不完美。

资本收益比和资本份额的变化的来源在哪里?Piketty研究的一个重要发现是资本收入比率和资本份额在长期里倾向于同时变化,在资本积累的完全竞争模型中,唯一的解释就是资本劳动替代弹性较大。但需要澄清的是,这并不是Piketty所支持的解释,也许未来机器和资本劳动的高度替代会很重要,但目前资本集中的部门仍然是房地产、能源等传统部门。Piketty认为多部门积累模型为资本劳动比和资本份额变化的提供了合理解释,房地产价格的大幅波动对资本总值的变化产生了重要影响,反过来讲,这是制度和技术力量共同决定的,包括租金控制政策、规范业主和租户关系的规则、经济地理的转变和交通建筑行业的扩张等因素的共同作用。

简评:

《二十一世纪资本论》一经诞生便风靡全球,Piketty提出征收全球资本税的政策主张,以打破承袭资本主义造成的不平等。围绕这一政策观点,学术界展开了大范围讨论,学者对Piketty这一观点的质疑主要源自三个方面:所依赖的数据基础不可靠、理论逻辑不成立、全球资本税并非最佳选择,并给出了十分充分的证据。本文尝试利用两篇有代表性的文献对两种观点进行梳理,并给出了Piketty的回应,以期加深读者对这一问题的认识。

Piketty的这一观点十分具有革新性,为解决全球财富不平等问题提供了新思路。世界银行发布的《国民财富的变化2018》显示,全球财富在过去20年显著增加,但不平等仍然是一个严重的问题,20多个国家人均财富出现下降或停滞不前,低收入国家人均财富出现下降。收入不平等不仅会一个国家的国民整体福利,低收入国家的贫困代际传递还会造成人力资本积累的劣势积累过程,对社会、政治、经济产生多维度的影响。消除绝对贫困,减少国家内部和国家之间的不平等全球范围内的贫困是联合国可持续发展目标的重要组成部分,毫无疑问,Piketty为人类社会探索了解决不平等的新思路。

参考文献:  [1] Auerbach A J , Hassett K . Capital Taxation in the 21st Century[J]. NBER Working Papers, 2015.  [2] Hubbard G . Taking Capital’s Gains: Capital’s Ideas and Tax Policy in the Twenty-First Century[J]. National tax journal, 2015, 68(2):409-424.  [3] Piketty T . About Capital in the Twenty-First Century[J]. American Economic Review, 2015, 105(5):1-15.  [4]皮凯蒂, 2014,《21世纪资本论》,北京:中信出版社。